- 借金が増えすぎてふくれ上がってしまい、返済が苦しい

- 少しでも借金を減額できないか

- いつになったら完済できるんだろう

- できれば自己破産は避けたい

- 借りたものだから、払える範囲できちんと返済していきたい

借金がかさんでしまい、悩まれている方にとってこのようなお悩みは多いものと思います。

自己破産は借金を返さなくてよくなる(0になる)反面、一定程度の財産を失う可能性がありますし、自分で借りたのだから最低限支払いをしていきたい、と考えられている方も多くいらっしゃいます。

借金を減額する方法としては、「任意整理」と「個人再生」という二つの方法が考えられます。今回は借金を減額する方法について、北九州・小倉の弁護士が解説します。

このページの目次

借金を減額する方法

債務整理の中で、借金を減額できる代表的な方法は、「任意整理」と「個人再生」が挙げられます。

以下では、それぞれの手続きについて説明していきます。

任意整理とは

任意整理とは、借金について債権者(銀行やクレジットカード会社、消費者金融など)と交渉をして返済金額や返済期間を決め直す手続きのことです。

任意整理のポイント

月々の返済金額(支払い金額)が減る

任意整理を行った場合、今後の支払いは合意時点での元本(場合によっては合意時点までの損害金が加算されることがあります)のみを分割払いすればよく、将来利息を全額カットできる可能性が高いです。

よって、任意整理をしなかった場合と比べると、返済しなければならない金額は大幅に減り、月々の負担額は減るケースがほとんどです。

裁判所を利用しない

任意整理は、債権者と直接交渉を行いますので、裁判所を利用することがありません。破産や個人再生に比べてご本人の負担も少なく、スピード解決が可能です。

任意整理をする債権者を自分で選択できる

破産や個人再生など、裁判所を利用する手続きは、借金のある全ての債権者(友人や親戚を含む全ての借り入れ先)を対象としなければなりません。

そのため、自動車ローンや住宅ローンがあったり、不動産を持っている場合などは、自動車が引き揚げられたり、自宅を手放す必要が生じます。

しかしながら、任意整理は裁判所を利用する手続きではありませんので、住宅ローンや自動車ローンはそのまま支払い続け、クレジットカード債務や消費者金融などの一部の業者のみを対象とする柔軟な解決が可能です。

任意整理をおすすめするケース

家族や周囲の人に知られずに債務整理をしたい

自己破産や個人再生など、裁判所を利用する手続きの場合、家計や財産に関する資料を裁判所に提出しなければならないため、家族の協力が必要になることがあります。

持ち家やローンのある自動車を持っている場合は、手放さなければならない可能性が高いので、家族に隠すことは難しいと思われます。

任意整理の場合は、返済の資金(返済原資)さえ確保していただければ債権者と交渉が可能ですので、無理にご家族に打ち明ける必要はありません。

資料の収集もほとんどないため、ご家族に知られる可能性も低いといえます。受任通知を送った後は、債権者からの連絡はすべて弁護士宛てになされるため、基本的に自宅に連絡が入ることもありません。

自宅(持ち家)や自動車などの財産を手放したくない

自己破産を行う場合、ローンのある自宅や自動車があると手放すことになります。また、ローンがなくても原則、不動産は売却され、お金に換えられて債権者への支払いに充てられます(配当)。自動車など価値のある財産を持っている場合にも同様です。

個人再生の場合も住宅ローンの残額と自宅の価値によっては、自宅を残せるか問題になりますし、ローンのある自動車も引き揚げられる可能性があるなど、財産がなくなる場合があります。

しかしながら、任意整理は、約束通り返済を行っている限り、ご自身の財産が差し押さえられることはありません。

また、任意整理を行う債権者を選ぶことができますので、住宅ローンや自動車ローンについては、当初の約束通り支払い、その他のローンや消費者金融の借金のみ任意整理を行って返済可能な状態にしていくことが可能です。

給料などの収入により継続的な支払いができる

任意整理は、今後も支払っていく手続きであるため、毎月の返済がしっかりとできるよう、継続的に収入がある必要があります。専業主婦やパート収入の方など、ご自身の収入が少なくても、家計全体から返済資金を捻出できれば問題ありませんので、まずはご相談下さい。

借金額がそれほど多くない

あまりに借金の金額が多いと、返済の資金(返済原資)が足りず、返済計画を立てられないことがあります。その場合には、自己破産や個人再生を行うべきといえます。

返済可能な金額は、ご本人の収入状況、ご家族の収入状況などにより様々です。家計の見直しをすることで、返済資金を捻出することもできますので、弁護士と一緒に最適な解決方法を考えていきましょう。

保証人に迷惑をかけたくない

保証人がいる借金を滞納してしまったり、自己破産や個人再生をすると、保証人に借金の請求が行われます。任意整理の場合は、保証人がついている借金は任意整理を行わないこともできますので、保証人の方に迷惑がかかることもありません。

任意整理の注意点

信用情報(ブラックリスト)に載る

任意整理を行った場合、事故情報が個人信用情報機関に登録され、いわゆるブラックリストに載ることになります。自己破産や個人再生をしても同様であり、支払いを滞納したりしてものりますので、結局は、借金の整理を第一に考えるべきと思われます。

破産・個人再生に比べて減額幅は少ないことが多い

任意整理は最低でも元本部分は返済する必要がありますので、破産や個人再生に比べると借金の減額幅は小さくなります。そのため、多額の借金があったり、支払い原資が少なかったりする場合には、任意整理が難しいことがあります。

今後も支払いをする必要がある

任意整理は、今後も支払うことを前提とする手続きであるため、決められた返済期限を守り、完済するまできちんと返済する必要があります。ご自身の収入で今後も返済可能なのか、任意整理・個人再生・自己破産の中から弁護士が最適な解決方法をご提案します。

債権者(業者)の同意が必要

任意整理は、債権者と交渉して支払い期限や支払い金額を決め直す手続きですので、相手方が話し合いに応じる条件を提示する必要があります。

債権者が考えている条件とこちらが考えている条件があまりにも違っている場合には、債権者と合意ができず、任意整理ができないため、自己破産や個人再生など別の手続きを選択する必要があります。

弁護士に依頼するメリット

債権者からの督促がストップする

毎月の支払い期限を守れないと、債権者から督促の電話がかかってきたり、自宅に督促状が届いたりと返済が行われるまで厳しい督促を受けることになります。

このような状態では、冷静な判断ができず、返済のためにさらに借金をしてしまったり、とりあえず利息のみ支払って元本は全く減らない状態が続いたり、借金問題を解決できない状態に陥ることが多いでしょう。

弁護士に依頼をすれば、債権者からの督促がストップするため、弁護士と一緒に落ち着いて返済計画を立てることができます。

また、弁護士に依頼をして受任通知を送り、和解が成立するまでの数か月間は、返済がストップしている状態ですので、その間に生活を立て直していただくことも可能です。

交渉を任せることができる

決められた約束通りに支払いができなくなっている状態で、ご本人がプロである貸金業者と話し合いを行うのは時間的にも精神的にも困難だと思われます。

弁護士に依頼すればすべて任せることができますので、ご自身の生活に集中することができます。

より有利な条件での任意整理が可能

返済が滞ってしまったとき、ご自身で債権者に返済条件の変更を申し出ることも可能です。

しかし、ご本人からの申し出の場合、将来利息カットなどや返済期限の延長など、債権者自身が不利になる条件に応じることはないでしょう。

弁護士に依頼すれば、返済期限の延長、毎月の支払い金額の減額や将来利息カットなどご本人に有利な条件で解決することが可能です。

個人再生とは

個人再生とは、裁判所に申立をすることにより、負債(借金)の金額を大きく減額してもらう手続きです。原則として、負債(借金)の金額が500万円以下であれば、100万円まで、500万円を超える負債(借金)の場合は、5分の1~10分の1程度にまで減額されます。

減額された金額を原則として3年間かけて返済することになりますが、3年で返済できない特別な事情がある場合には、4年~5年間かけて返済することも認められます。

個人再生のポイント

減額率が高い

任意整理の場合は、最低でも元本については返済する必要がありますが、個人再生をした場合には、総額500万円までの借金であれば返済金額は100万円まで減額されます。返済期間を3年間とすると、毎月の支払い金額は約3万円です。

3年で返済できない特別な事情があるときには、返済期間は最大で5年間まで延長できますので、毎月約1万7000円の支払いになります。

原則として、借金の総額と返済する金額(減額後の返済金額)は以下のとおりです。なお、減額前の借金の総額には、元金だけでなく利息・遅延損害金等が含まれます。

| 借金総額が100万円~500万円の場合 | 100万円 |

| 借金総額が500万円~1500万円の場合 | 借金総額の5分の1 |

| 借金総額が1500万円~3000万円のとき | 300万円 |

| 借金総額が3000万円~5000万円のとき | 借金総額の10分の1 |

このように、減額率が高いということが個人再生のポイントです。借金が増えすぎてしまい、任意整理ができないような金額であっても個人再生であれば返済できる可能性がかなり高くなります。

住宅ローンの支払いを継続しながら他の負債(借金)を整理することができる

住宅ローンのある自宅を守りたい場合、住宅ローン特則を使い、裁判所の許可をもらうことにより、住宅ローンの支払いを継続しながら他の借金を減額して返済を行うことができます。

住宅ローン特則を利用できるかは、住宅ローンの残額や自宅不動産の価値、住宅ローン契約の種類によって異なりますので、弁護士にご相談下さい。

財産を保有したまま手続きをすすめることができる

破産手続きの場合、価値のある自動車や財産、生命保険の解約返戻金など、一定の限度を超えた財産は、破産管財人に回収され、債権者への返済に充てられるケースがあります。

しかしながら、個人再生であれば財産を失うことなく、手続きをすすめることができます。

このとき、借金の総額に応じて減額された返済金額より、多くの財産を持っているときには、返済する金額が変動しますので(清算価値の原則)、詳しくは弁護士にご相談下さい。

個人再生をおすすめするケース

持ち家(住宅ローンがある)があるとき

住宅ローン特則を使うことにより、住宅ローンの支払いを続けたまま、他の借金を減額して返済することができます。

住宅ローンのない持ち家やアンダーローンとなっているときには、返済金額に注意が必要ですので、詳しくは弁護士にご相談下さい。

任意整理できる借金の金額ではないとき

任意整理の場合、最低でも元本の金額は返済する必要があります。

個人再生であれば上記のように借金の金額が減額されますので、減額された金額を返済すれば良く、毎月の返済金額は大幅に軽減されることになります。

自己破産まではしたくないとき

借金が増えすぎて任意整理は難しいけれど、自己破産まではしたくない、という方にも個人再生は有効な方法です。

特に、自己破産により資格制限を受ける方(生命保険外交員、警備員の方など)について、個人再生であれば制限を受けませんので、仕事に影響なく手続きをすすめることができます。

財産を失いたくないとき

自己破産と異なり、預金、自動車、生命保険の解約返戻金など、財産を保有したまま手続きをすすめることができます。

しかしながら、あまりに多い財産を保有されている場合、返済金額に影響がありますので、弁護士にご相談下さい。

個人再生の注意点

信用情報(ブラックリスト)に載る

個人再生をすると、信用情報機関に事故情報(いわゆるブラックリスト状態)が載ります。その後5~10年間は、ローンやクレジットカードなどを利用できなくなります。

信用情報に傷がつくことを気にされる方もいらっしゃいますが、既に多重債務となっている方の場合、他社からの借り入れがあると信用情報機関に登録されていることがほとんどですので、新規の借り入れなどできる状態ではありません。

また、債務整理をしていなくても何回か延滞をしたことがある場合には、その旨も記載されてしまうため、ブラックリスト状態になっていることも多いです。

個人再生などの債務整理を検討されている状態においては、一日も早く借金問題を解決すべきであり、債務整理によるブラックリスト化を気にするメリットはないといえるでしょう。

継続的安定的な収入が必要になる

個人再生は、今後も返済を継続する手続きですので、返済資金を捻出できるだけの収入を得ていることが必要です。

住宅ローン特則が使えない場合がある

自宅ではない不動産にローンがあるとき、投資用物件の不動産ローンのときや自宅に住宅ローン以外の抵当権がついている場合など、一定の場合には住宅ローン特則が使えないことがあります。

弁護士に依頼するメリット

債権者からの督促がストップする

毎月の支払い期限を守れないと、債権者から督促の電話がかかってきたり、自宅に督促状が届いたりと返済が行われるまで厳しい督促を受けることになります。

このような状態では、冷静な判断ができず、返済のためにさらに借金をしてしまったり、とりあえず利息のみ支払って元本は全く減らない状態が続いたり、借金問題を解決できない状態に陥ることが多いでしょう。

弁護士に依頼をすれば、債権者からの督促がストップするため、弁護士と一緒に落ち着いて返済計画を立てることができます。

また、弁護士に依頼をして受任通知を送り、個人再生の申立てを行うまでは、返済がストップしている状態ですので、その間に生活を立て直していただくことも可能です。

手続きを任せることができる

個人再生手続きは、裁判所を利用した手続きであり、民事再生法という法律に則って行われますから、申立にあたっては、法律的な専門知識が不可欠です。

法律の専門家である弁護士に依頼すれば、手続きをすべて任せることができ、申立に向けて、随時弁護士がサポートしていきますので、安心して生活することができます。

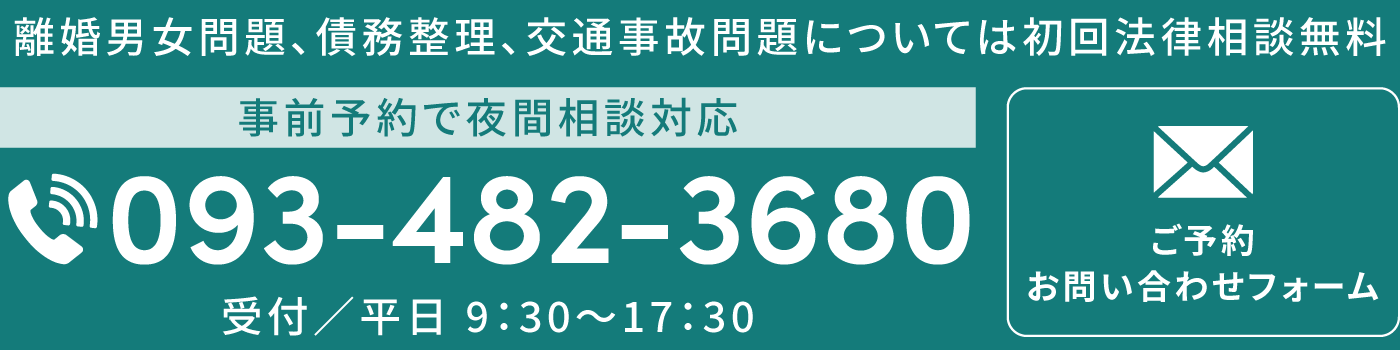

債務整理のご相談は弁護士へ

借金問題についての最適な解決方法は、収入の状態、資産状況、借金の原因や債務額など、ご相談者様の置かれた状況によって異なりますので、借金を減額して支払っていきたいという方に対して弁護士が最適な解決方法をご提案します。

当事務所では、借金問題でお困りの方に、お気軽にご相談いただけるよう、借金に関する初回相談を無料で行っておりますので、是非、北九州・小倉の当事務所までお気軽にご相談ください。