子供の教育には非常にお金がかかります。高校や大学への進学費用を工面するために、奨学金を申し込んだり、教育ローンを借りたりする方もいるでしょう。

このような債務は、一定期間が過ぎれば返済が始まり、総借入額も多額に及ぶため、毎月の返済金額が負担になっているケースが多々あります。

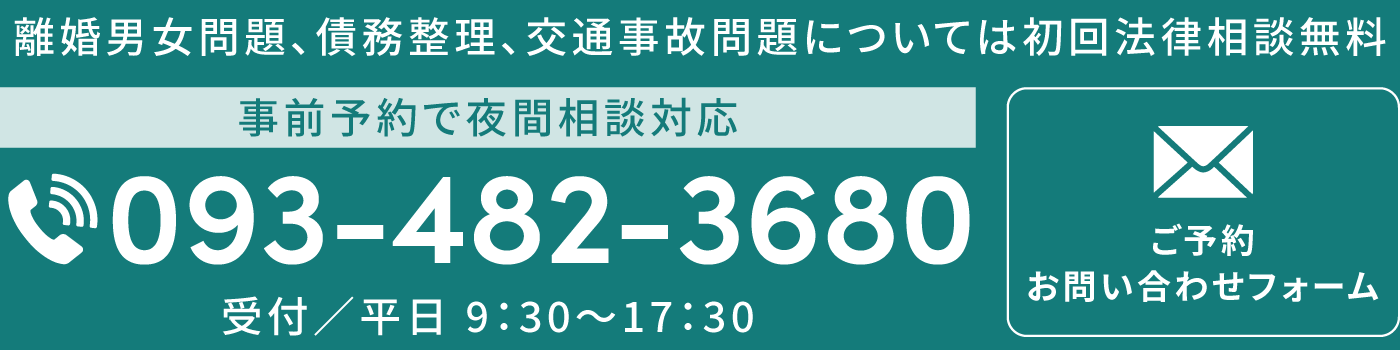

今回は奨学金や教育ローンを払えない場合の債務整理の方法について、北九州・小倉の弁護士が解説します。

このページの目次

奨学金と教育ローンの違い

貸与制の奨学金である場合、卒業後など一定期間が経過することにより、返済が始まります。

奨学金は、子供自身が債務者となっており、主たる債務者は子供ですので返済義務は子供が負っています。ただ、子供自身には返済能力が少ないことが多く、親や保証機関などの保証人を求められることが多いといえます。

大学進学の場合は、日本学生支援機構、高校進学の場合は、都道府県の奨学財団などから借り入れをしていることが多いでしょう。

教育ローンは、親が借り入れをしており、返済義務も親にあります。日本政策金融公庫や労働金庫、各銀行の教育ローンなどが一般的です。

奨学金・教育ローンの債務整理方法

任意整理

奨学金も教育ローンも貸金ではありますので、任意整理をすることは可能です。

ただ、これらの借り入れは無利子であったり、金利がかなり低かったりすることが多く、 任意整理を行っても月々の返済金額がほとんど変わらないため、任意整理を行うメリットは少ないといえます。

奨学金であれば、経済状況によっては猶予制度などもありますので、まずはその制度が使えないか借入先に問い合わせをすると良いでしょう。

一方で銀行など民間業者から借り入れをしている教育ローンについては、任意整理をする余地があります。

しかしながら、教育ローンは多額の借り入れをしていることが多いため、借り入れ金額との兼ね合いで毎月の返済金額に変更がない可能性も高く、根本的な解決にならないケースもあります。

個人再生

奨学金や教育ローンは多額の借り入れであることが多いため、個人再生により債務を減額するメリットが高いといえます。

ただし、奨学金の場合、保証人がついている場合が多いので主たる債務者が個人再生をした場合、保証人に請求がいくことから注意が必要です。

教育ローンについては、個人再生をすることで債務を減額することができますから非常に有効な手段といえるでしょう。

ただ、裁判所の手続きとなりますので、教育ローン以外の借り入れについても全て対象にする必要があり、注意が必要です。

自己破産

自己破産が認められると免責(債務の返済義務を免れる)という非常に大きな効果があります。

そのため、奨学金や教育ローンで生活が立ち行かなくなっている状況の方については、有効な手段といえるでしょう。

奨学金の場合、保証人がついている場合が多いので主たる債務者が自己破産をした場合、保証人に請求がいくことから注意が必要です。

教育ローンについては、自己破産をすることで債務の返済義務が免除されますから非常に有効な手段といえるでしょう。

ただ、破産手続きをとると、一定の財産は破産管財人により回収され換価配当の対象となります。

破産手続きを選択すべきか、他の手続きによるべきか法律の専門家に相談する必要があります。

奨学金・教育ローンのご相談は弁護士へ

奨学金・教育ローンは多額の借り入れであることが多く、保証人がついている場合もありますので、どの手続きを選択するかが非常に大きなポイントとなります。

借金問題についての最適な解決方法は、収入の状態、資産状況、借金の原因や債務額など、ご相談者様の置かれた状況によって異なります。

当事務所では、借金問題でお困りの方に、お気軽にご相談いただけるよう、借金に関する初回相談を無料で行っておりますので、是非、北九州・小倉の当事務所までお気軽にご相談ください。