はじめに:コロナ融資の返済に苦しむ北九州の経営者の皆様へ

北九州市、行橋市、中間市、遠賀郡などで飲食店や建設業を経営されている皆様の中には、コロナ禍を乗り越えるために受けた「ゼロゼロ融資」の返済が始まり、厳しい資金繰りに頭を悩ませていらっしゃる方も少なくないでしょう。

事業を閉じるという決断は、決して恥ずかしいことではありません。それは、ご自身の人生と未来を守るための、勇気ある「経営判断」です。しかし、その「閉じ方」を一つ間違えると、借金がなくならないばかりか、予期せぬトラブルに巻き込まれる危険性があります。

特に個人事業主・自営業者の方の自己破産では、「在庫」や「売掛金」の処理が極めて重要です。自己判断でこれらを処分してしまうと、最悪の場合、裁判所から借金の免除(免責)が認められないという深刻な事態を招きかねません。

この記事では、裁判所から選任され、数多くの破産手続きを実際に取り仕切ってきた「現役の破産管財人」である弁護士が、自営業者の皆様が絶対に知っておくべき破産手続きの注意点、特に管財事件のリアルな実務について、専門家の視点から詳しく解説します。

この記事の結論

- 自営業者の破産は、原則として「管財事件」となり、管財人による財産調査が行われます。

- 在庫を不当に安く売ったり、売掛金を特定の相手への返済に使ったりすると、免責不許可の原因になります。

- 事業停止のタイミングやテナントの明け渡しは、自己判断せず、事前に弁護士に相談するようにしてください。

事業の債務整理に関する全体像については、個人事業主(自営業)の債務整理|事業を継続しながら借金を減らす方法と注意点で体系的に解説しています。

自営業者の破産は原則「管財事件」|福岡地裁小倉支部の運用

会社員の方の自己破産では、めぼしい財産がない場合、手続きが簡素化された「同時廃止」で終わることが多いです。しかし、自営業者・個人事業主の方の場合は、事情が大きく異なります。

在庫、売掛金、事業用の機械や車両など、調査すべき財産が多岐にわたるため、福岡地方裁判所小倉支部の実務運用では、ほぼ例外なく「管財事件」として扱われます。これは、裁判所が選任した破産管財人(弁護士)が、事業の実態や財産状況を詳しく調査し、債権者への公平な配当を行うための、より丁寧な手続きです。

そして、管財事件になるということは、手続きを進めるために「予納金」を裁判所に納める必要があることを意味します。この予納金は、福岡地裁小倉支部では最低でも20万円からとなっており、事業の規模や負債額によってはさらに高額になることもあります。

手元の現金が完全に底をついてからでは、この予納金の準備ができず、申立て自体が困難になるケースも少なくありません。事業の継続が難しいと感じたなら、資金がショートする前に弁護士へ相談することが、スムーズな再出発への生命線となるのです。

管財事件とは?同時廃止との違いと予納金の役割

「管財事件」と「同時廃止」の違いを簡単に説明します。

- 同時廃止:債権者に配当できるほどの財産がないことが明らかな場合に、破産手続きの開始と同時に手続きを終了(廃止)させる簡略な手続きです。

- 管財事件:破産管財人を選任し、財産の調査・管理・換価(現金化)・配当を行う、より丁寧な手続きです。

自営業者の場合、売掛金や在庫、事業用設備といった財産があり、その価値を正確に評価する必要があるため、原則として管財事件となります。予納金は、この調査や配当などを行う破産管財人の報酬や、手続きにかかる実費として使われます。つまり、債権者への公平性を担保するための重要な費用なのです。自己破産は、単に借金をなくすだけでなく、こうした法に則った清算手続きでもあるのです。

なぜ予納金の事前準備が重要なのか?

「もうお金がないから破産するのに、予納金なんて払えない」と思われるかもしれません。しかし、ここが重要なポイントです。

資金が完全に尽きてしまうと、本当に申立てができなくなってしまいます。一方で、少しでも早く弁護士にご相談いただければ、打てる手があります。弁護士が債権者へ受任通知を送付することで、金融機関などへの返済は一旦ストップします。その間に、生活費を確保しながら、分割で予納金を積み立てていく計画を立てることが可能です。

「もう少し頑張れるかもしれない」という気持ちも分かりますが、その「もう少し」が、再スタートの選択肢を狭めてしまう可能性があるのです。

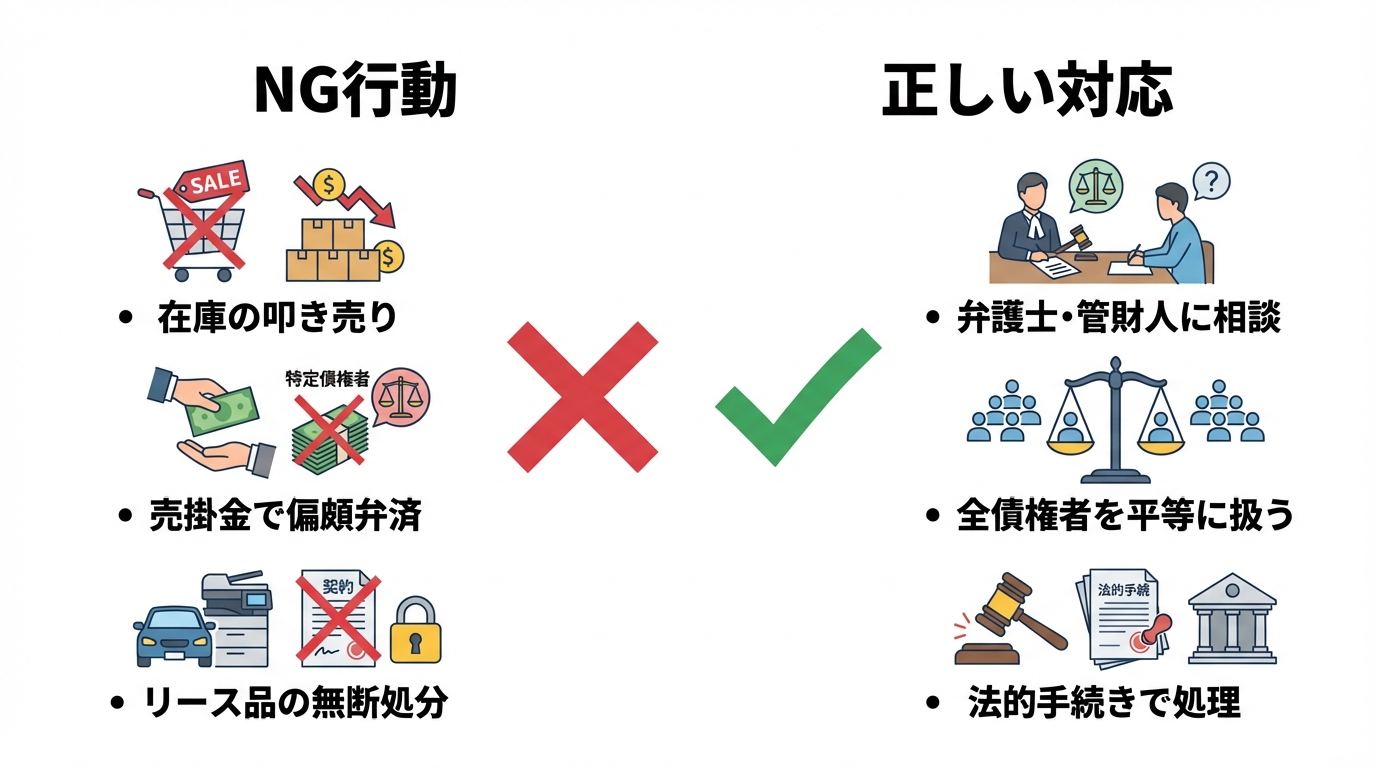

【管財人の視点】破産直前の「在庫」「売掛金」これが命取りになるNG行動

破産管財人として多くの事案を担当する中で、「これさえしなければ、もっとスムーズに進んだのに…」と感じるケースに何度も遭遇してきました。良かれと思って行った行動が、実は法的に大きな問題となることがあります。ここでは、特に自営業者の方が陥りやすい典型的なNG行動を3つご紹介します。

NG①:在庫の叩き売り・無断廃棄

「どうせ破産するのだから、お世話になった知人に安く譲ってしまおう」「もう売れないから、場所を取るだけだし捨ててしまえ」こうした行動は、絶対に避けてください。

在庫は、破産手続きにおいて債権者に配当されるべき「財産」です。これを適正な価格で処分せずに不当に安く売却したり、無断で廃棄したりする行為は、「財産減少行為」とみなされます。これは、免責が認められなくなる重大な事由(免責不許可事由)に該当する可能性があります。

さらに、破産管財人は「否認権」という強力な権限を持っています。不当に安く売却された場合、管財人がその売買を無効にし、買い受けた相手方に対して在庫の返還や、適正価格との差額分の支払いを求めることがあります。結果として、親しい知人にまで迷惑をかけてしまう事態になりかねません。

在庫の価値をどう評価し、どう処分するかは、必ず申立代理人である弁護士や、選任された破産管財人の指示に従う必要があります。

NG②:売掛金の回収と特定の相手への返済

事業を停止する直前、最後の力を振り絞って売掛金を回収することは当然の行為です。しかし、その「使い方」が運命を分けます。

回収した売掛金を、「特に迷惑をかけたあの取引先にだけは支払いたい」「親族から借りたお金だけでも返しておきたい」という気持ちから、特定の債権者にだけ返済してしまう。これは「偏頗弁済(へんぱべんさい)」と呼ばれ、破産手続きにおいて最も厳しく禁じられている行為の一つです。

破産制度の根本には「債権者平等の原則」があります。これは、全ての債権者を借金額に応じて公平に扱わなければならない、という大原則です。特定の誰かだけを優遇することは、この原則に真っ向から反します。これもまた、免責不許可事由の典型例であり、管財人による否認権行使の対象となります。

回収した売掛金は、決して個人の判断で使ってはいけません。速やかに弁護士に預け、裁判所の指示に従って公平に分配されるのを待つのが、唯一の正しい対応です。こうした行動は、債務整理による影響を最小限に抑えるためにも重要です。

NG③:リース物件の勝手な処分・返却

事業で使用していたコピー機、パソコン、厨房機器、社用車などがリース物件である場合も注意が必要です。これらの所有権は、あくまでリース会社にあります。

これを勝手に第三者に売却したりすれば、最悪の場合、「横領罪」という刑事罰の対象となる可能性すらあります。また、リース会社に事情を話して直接返却するのも避けるべきです。これも他の債権者との公平性を欠く行為と見なされる可能性があるため、必ず弁護士を通じて法的な手続きに則って返却を進める必要があります。

店舗・事務所の「明け渡し」と原状回復費用の問題

飲食店や事務所を借りて事業をされていた方にとって、テナントの明け渡しは大きな頭痛の種です。特に「原状回復費用がとても払えない」というご相談は非常に多く寄せられます。

しかし、原状回復費用がすぐに支払えなくても、破産手続きを進めることは可能です。この費用も破産手続き上の債権として扱われるため、最終的に免責の対象となり得ます。

最も避けるべきは、追い詰められた末に夜逃げ同然に連絡を絶ってしまうことです。これは大家さんとの信頼関係を破壊するだけでなく、もし連帯保証人がいれば、その方に全ての請求が向かってしまいます。保証人に迷惑をかけないためにも、正しい手順を踏むことが不可欠です。

事業再建の道も残されている|個人再生という選択肢

「もう破産して廃業するしかない」と諦める前に、もう一つの可能性も検討する価値があります。それは「個人再生」という手続きです。

もし、事業自体には収益性があるものの、過去の設備投資の借入金やコロナ融資の返済が重荷になっている、という状況であれば、個人再生が有効な選択肢となる場合があります。

「小規模個人再生」という手続きを利用すれば、在庫や機械、車両といった事業用資産を手放さずに、裁判所の認可を得て借金を大幅に圧縮できる場合があります(ただし、法律上の最低弁済額や清算価値などの条件により、減額幅は事案ごとに異なります)。そして、認可された再生計画に従い、原則3年(事情により最長5年)で分割返済していくことで、事業を継続できる可能性があります。どの手続きが最適かは状況によって異なるため、自己破産・任意整理・個人再生の違いを理解し、専門家と相談することが重要です。

さらに、住宅ローンを抱えている場合は「住宅資金特別条項」という制度を使うことで、自宅を手放さずに、他の借金だけを整理することも可能です。自宅兼事務所で事業をされている方にとっては、生活の基盤と仕事の両方を守れる、非常に大きなメリットがある制度と言えるでしょう。

自営業者の破産に関するよくあるご質問

ここでは、自営業者の方から特によくいただくご質問にお答えします。

Q. コロナ融資(ゼロゼロ融資)も自己破産で免責されますか?

はい、免責の対象になります。融資元が日本政策金融公庫や保証協会といった公的機関であっても、事業のために正当な目的で借り入れた資金であれば、他の銀行や消費者金融からの借金と同様に、自己破産による免責の対象となります。税金や社会保険料など、一部の自己破産しても消えない借金はありますが、事業融資は原則として免責されますのでご安心ください。

Q. 手元に現金がほとんどありませんが、破産手続きはできますか?

「費用がないから相談できない」という悪循環に陥る必要はありません。

先述の通り、弁護士に依頼して債権者への返済を止めた後、回収した売掛金の一部を裁判所に納める予納金に充当する、といった計画を立てることも実務上よく行われます。具体的な自己破産の費用の捻出方法についても、ご状況に合わせてご提案できます。

重要なのは、資金が完全に尽きてしまう前にご相談いただくことです。選択肢があるうちに、ぜひ一度お話をお聞かせください。

まとめ:経営者としての最後の仕事は、事業を正しく畳むことです

事業を経営するということは、順風満帆な時ばかりではありません。時には、苦渋の決断を迫られることもあります。しかし、事業を「綺麗に畳むこと」もまた、これまでお世話になった取引先、従業員、そして何よりご自身の未来に対する、経営者としての最後の、そして非常に重要な仕事です。

自営業者の方の破産手続きは、法律的な知識だけでなく、事業の実態を理解した上での専門的な判断が不可欠です。自己判断で進めてしまうと、思わぬ落とし穴にはまり、再スタートが遠のいてしまうことにもなりかねません。

私たちは、裁判所から選任される破産管財人としての豊富な経験に基づき、皆様が直面する複雑で困難な手続きを、最後まで責任を持って伴走し、サポートすることをお約束します。一人で悩まず、まずはその胸の内をお聞かせください。それが、新しい人生への確かな第一歩となります。

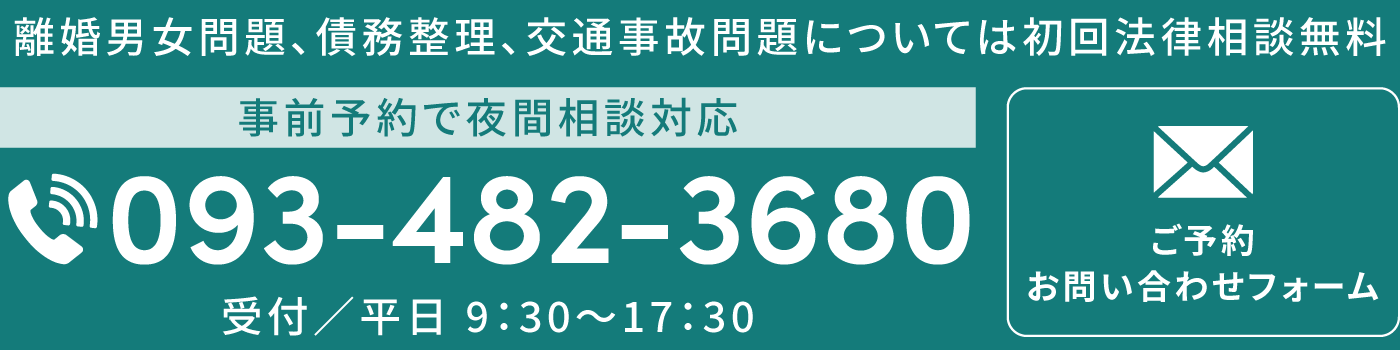

事業のことでお悩みですか?一人で抱え込まず、ご相談ください。

初回相談は無料です。あなたにとって最善の解決策を一緒に見つけましょう。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。