このページの目次

1 はじめに

借金の返済が難しくなったとき、自己破産、任意整理、個人再生といった法的手続によって生活を立て直すことが可能です。

しかし、「どの手続を選ぶべきなのか」「デメリットはどの程度あるのか」という疑問を抱え、なかなか一歩を踏み出せない方も少なくありません。

今回は、それぞれの手続の特徴や注意点を詳しく解説し、どういった状況の方がどの手続を検討すべきかについて、弁護士の視点からお伝えします。

2 自己破産・任意整理・個人再生の特徴

⑴ 自己破産

自己破産は、裁判所に申立てを行い、借金の支払義務を原則としてすべて免除してもらう手続です。今後の支払いが到底不可能な状況にある場合に選択することが多いです。

借金がゼロになるという大きなメリットがある一方で、20万円を超える預貯金や車、解約返戻金のある保険などの一定の財産は処分される可能性があり、また手続中は一部の資格(保険募集人や宅地建物取引士など)に就くことができません。

さらに、手続が完了すると官報に氏名が掲載されるというデメリットもあります。

⑵ 任意整理

任意整理は、裁判所を通さずに、弁護士が債権者と直接交渉して返済条件を見直す手続です。将来利息をカットしたり、3~5年の分割払いに再設定することが一般的です。

さらに大きな特徴として、整理の対象とする債権者を選択できるという点があります。

たとえば、住宅ローンや車のローンを維持したまま、消費者金融やカードローンのみを整理するといった柔軟な対応が可能です。元金自体は減額されないため、残債の総額が大きい場合には効果が限定的となりますが、家族や職場に知られずに進められるケースが多く、生活への影響を最小限に抑えたい方に向いています。

⑶ 個人再生

個人再生は、裁判所を通じて借金の大幅な減額を受け、その残額を原則3年(最長5年)で分割返済する手続です。たとえば500万円の借金であれば、おおむね100万円程度まで圧縮される場合もあります。

さらに、住宅ローン特則を利用すれば、自宅を維持したまま債務整理を行うことが可能です。

一方で、継続的な収入が要件となっており、ある程度の生活基盤が必要となります。

3 どの手続を選ぶべきか

どの手続を選ぶべきかは、借金の総額や収入、財産の有無、今後の生活の見通しなどによって異なります。

たとえば、返済が全くできず財産もほとんどない場合は、借金をゼロにできる自己破産が最有力となります。逆に、利息さえなくなれば返済可能で、住宅や車を維持したいという場合は、任意整理が適しています。また、自宅を手放さずに借金を大幅に減らしたい場合は、住宅ローン特則を利用できる個人再生が有効です。

さらに、借金の原因が浪費やギャンブルである場合、自己破産では免責が認められにくいとされますが、実際には裁判所の裁量で免責が認められるケースもあります。こうした特殊な事情を踏まえて、最適な手続を見極めることが重要です。

4 弁護士に相談するメリット

弁護士に相談することで、複雑な制度の中から最も適切な解決策を提示してもらえます。

また、受任通知を送付すればすぐに債権者からの督促が止まり、手続全般を弁護士に一任できるため、精神的な負担も軽減されます。

5 まとめ

借金問題は、早めに相談することで選択肢が広がります。「どの手続が自分に合うのか分からない」という方も、まずは専門家にご相談ください。

当事務所(平井・柏﨑法律事務所)では、自己破産での裁量免責の獲得事例、住宅ローン特則を利用した個人再生の認可実績、任意整理での有利な和解実績が多数あります。

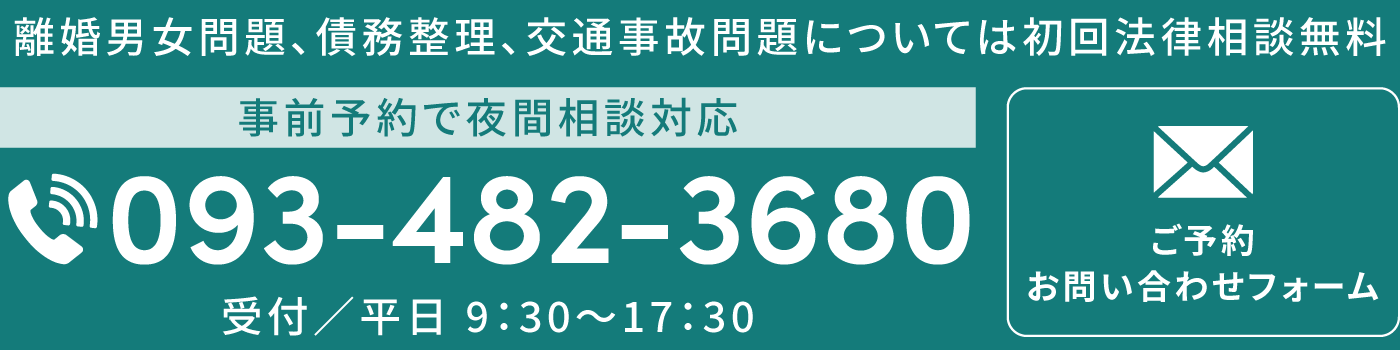

初回相談は無料ですので、まずはお気軽にご相談ください。

📍 事務所所在地:北九州市小倉北区米町1-2-22 小倉NSビル4階

📞 相談予約:093-482-3680

📩 Web予約フォーム:お問い合わせフォーム

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。