債務

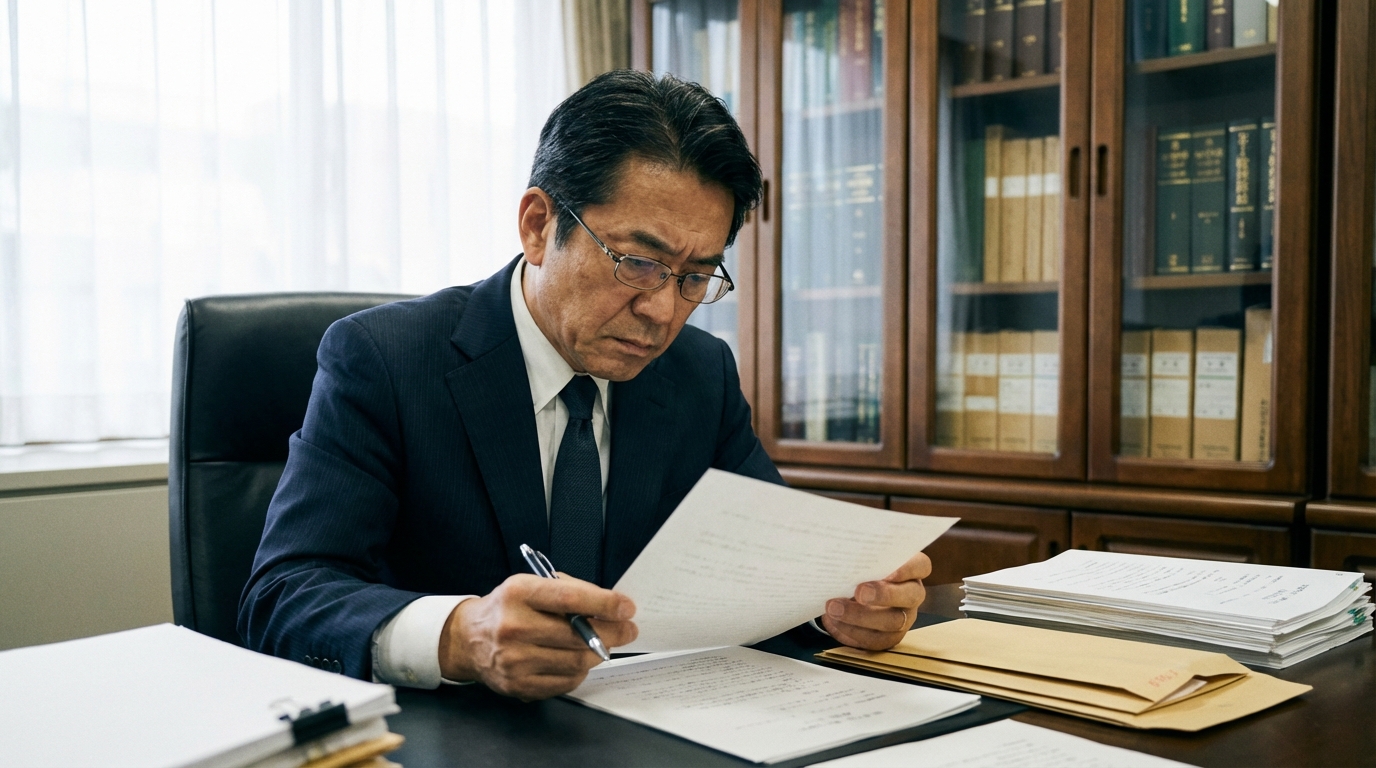

管財人の郵便物転送はいつまで?家族バレのリスクと解除方法 北九州の弁護士が解説

自己破産の郵便物転送|期間はいつからいつまで?【結論】

自己破産手続きの中でも、特に「管財事件」となった場合、破産者の方宛ての郵便物は、裁判所から選任された破産管財人の事務所へ転送されることになります。ご家族に内緒で手続きを進めている方にとって、「いつまで続くのか?」「どんな郵便物を見られるのか?」という不安は、非常に大きいものでしょう。

まずは結論からお伝えします。福岡地方裁判所小倉支部の実務では、以下のようになっています。

- 原則は「第1回債権者集会」まで:破産手続開始決定から約3ヶ月間が目安です。この期間、あなた宛ての郵便物は管財人が確認します。

- 宅配便(ヤマト運輸・佐川急便など)は原則対象外:回送(転送)の対象は、日本郵便や信書便事業者が配達する破産者宛ての郵便物等で、手紙・ハガキ・請求書・各種通知などが典型例です。なお、実務上、日本郵便が配達する「荷物」(ゆうパック等)も回送の対象となる運用が見られるため、個別の取扱いは担当管財人に確認してください。

この郵便物転送は、決して嫌がらせやプライバシーを侵害するためではありません。申告されていない財産や債権者がないかを確認し、すべての債権者へ公平に配当を行うという、自己破産制度の根幹を支える重要な調査手続きの一環なのです。自己破産の全体像については、自己破産の基礎知識(手続きの流れ・メリットとデメリット)で体系的に解説しています。

なぜ郵便物が転送されるの?現役管財人が見る調査ポイント

私が破産管財人として日々行っている業務の一つが、破産者の方宛てに届く郵便物の確認です。その目的はただ一つ、「申告されていない財産や債権者(借入先)がないかを最終確認するため」です。

具体的に、どのような郵便物から何を読み取っているのか、少しだけその視点をお話しします。

- 保険会社からの「控除証明書」や「契約内容のお知らせ」:申告されていない生命保険がないかを確認します。特に、解約すればまとまったお金(解約返戻金)になる保険契約は、重要な財産となります。

- 消費者金融やカード会社からの「督促状」や「ご利用明細」:申告漏れの債権者がいないかを確認します。意図的でなくても、特定の借入先を申告し忘れているケースは少なくありません。

- 携帯電話会社からの「請求書」:最近では、携帯電話のキャリア決済を利用して商品を購入し、それを売却して現金化する行為が問題視されています。こうした行為は、免責が認められなくなる可能性のある行為(免責不許可事由)に該当する恐れがあるため、利用状況を確認することがあります。

ここで強調しておきたいのは、私たちは興味本位で個人的な手紙の内容を熟読するようなことは決してない、ということです。あくまで財産調査という目的の範囲内で、事務的に確認作業を行っているに過ぎません。財産に関係のないお手紙などは、確認後、速やかにご本人へお返ししていますので、その点はご安心ください。

転送される郵便物・されない宅配便の境界線

「何が転送されて、何が自宅に届くのか」は、生活への影響を考える上で非常に重要なポイントです。この境界線は、法律で明確に定められています。

転送(回送)の対象となるのは、破産法上の「郵便物等」(破産者宛ての郵便物や信書便物)です。具体的には、以下のようなものが挙げられます。

- 手紙、ハガキ、年賀状

- 請求書、納付書、領収書

- クレジットカードのご利用明細

- ダイレクトメール(DM)

- クロネコDM便など(「信書便」として許可を受けているサービス)

一方で、以下のものは「信書」に該当しないため、転送の対象外となり、通常通りご自宅へ配達されます。

- ヤマト運輸、佐川急便などの宅配便

- Amazonや楽天などネット通販で、ヤマト運輸・佐川急便等が配達する荷物

特にネット通販をよく利用される方はご安心ください。ヤマト運輸・佐川急便等の宅配便で届く商品は、通常どおりご自宅に届きます。もっとも、日本郵便が配達する荷物(ゆうパック等)については回送対象となる運用もあり得るため、心配な場合は担当管財人に確認してください。

この制度の法的根拠については、破産法第81条および第82条に定められています。

家族宛ての郵便物は転送されません

「妻や子供宛ての郵便物まで見られてしまうのでは?」というご心配をいただくことがありますが、その心配は一切ありません。

郵便物の転送は、あくまで破産者ご本人様宛てのものに限定されます。同居されているご家族(配偶者やお子様など)宛ての郵便物が管財人の事務所に転送されることはありませんので、ご安心ください。ご家族のプライバシーが侵害されることはありません。

家族にバレる最大のピンチ!郵便物転送の具体的なリスクと対策

郵便物転送が、ご家族に自己破産の事実を知られてしまうきっかけになるケースは、残念ながら存在します。しかし、事前に対策を講じておくことで、そのリスクを大幅に下げることが可能です。ここでは、特に注意すべき2つのリスクと、その具体的な対策について解説します。

公共料金の請求書が届かず家族に知られる危険

最も注意すべきは、電気・ガス・水道といった公共料金の支払いです。

もし、これらの支払いをコンビニ払いなどの「払込票(請求書)」で行っている場合、その払込票が管財人の事務所へ転送されてしまいます。その結果、ご自宅に払込票が届かず、ご家族に事情を説明せざるを得なくなる可能性があります。

このようなことを回避するため、専門家として強く推奨するのが、破産申し立ての準備段階での支払い方法の変更です。

具体的には、公共料金の支払いを「口座振替」に変更しておくのです。口座振替にしておけば、払込票が郵送されることなく、自動的に引き落とされるため、転送の影響を受けずに済みます。クレジットカード払いにしている場合は、カードが利用停止になるため、同様に口座振替への切り替えが必要です。これは、給与差し押さえを回避するのと同様に、生活を守るための重要な準備と言えるでしょう。

「最近、郵便物が少ないね」と家族に言われた時の対処法

毎日届いていた郵便物が急に少なくなることで、ご家族から「最近、郵便物が少ないね?」と不審に思われる可能性もあります。

万が一、このような質問をされた場合に備えて、あらかじめ説明を準備しておくと落ち着いて対応できます。

嘘にならない範囲で、ご家族が納得できるような説明をしておくのが現実的です。自己破産という事実は伏せつつも、郵便物が一時的に別の場所に届くなど合理的な理由を伝えておくことが、余計な詮索を避けるためのポイントです。もちろん、自己破産が家族に与える直接的な影響は限定的ですが、精神的な負担をかけないための配慮は重要です。

こうした債務整理を内緒で進めるための具体的なノウハウは、経験豊富な弁護士だからこそ提供できるものです。

郵便物転送を1日でも早く終わらせる唯一の方法

「郵便物転送をすぐにでもやめてほしい」というのが、皆様の正直な気持ちだと思います。しかし、残念ながら、転送を回避する「裏技」のようなものは存在しません。

郵便物転送をできるだけ早く終わらせるために最も現実的なのは、「破産管財人の調査に誠実に協力し、早期に信頼を得ること」です。

郵便物転送をいつまで続くかは、いかに破産手続きが早く終結するかにかかっており、そのためには、管財人から信頼を得ることが、早期解除への一番の近道といえます。

- 管財人から追加資料の提出を求められたら、迅速に対応する。

- 管財人との面談では、質問に対して誠実に、正直に回答する。

- 財産について、自ら正直にすべてを開示する。

こうした誠実な姿勢は、必ず管財人に伝わります。「この方は何も隠し事をしていないな」と管財人が判断すれば、債権者集会が一度で終わることも多くあります。特に、ギャンブルや浪費が原因の場合、正直に話すことが裁量免責を得るためにも不可欠です。

管財人の郵便物転送に関するよくあるご質問(Q&A)

最後に、郵便物転送に関して依頼者の方からよくいただくご質問にお答えします。

Q. 年賀状や友人からの手紙も見られますか?

A. はい、財産に関わる情報が含まれていないかを確認するため、形式的に開封はさせていただきます。しかし、先述の通り、財産に関係ないと判断した手紙の中身を熟読するようなことはありません。確認後は、他の郵便物とあわせて、定期的におまとめしてご返却いたします。

Q. 宅配便やAmazonの荷物はどうなりますか?

A. ヤマト運輸や佐川急便などの宅配業者による荷物、Amazonなどの通販サイトからの商品、ゆうパック、レターパックなどは「信書」ではないため、転送の対象外です。これまで通り、ご自宅に直接届きますのでご安心ください。

Q. 転送された郵便物はいつ返してもらえますか?

A. これは担当する管財人の運用にもよりますが、一般的には月に1回程度、または管財人との面談の際にまとめてお返しするケースが多いです。もし、急ぎで確認したい郵便物(公共料金の請求額など)がある場合は、その旨を管財人にご連絡いただければ、個別に対応してくれることも多いです。

その他、自己破産に関するよくあるご質問もまとめておりますので、あわせてご覧ください。

まとめ:郵便物転送の不安は「管財人の視点」を持つ弁護士へ

自己破産における郵便物転送は、免責許可を得て経済的に再出発するために避けては通れない、重要な手続きです。

- 転送期間は、原則として開始から約3ヶ月。

- 公共料金の口座振替など、事前の準備で家族バレのリスクは大幅に軽減できる。

何より大切なのは、「管財人が何を知りたがっているのか」「どうすれば調査が早く終わるのか」という管財人の視点を理解して対応することです。

私ども平井・柏﨑法律事務所の弁護士は、皆様の代理人として自己破産の申立てを行うだけでなく、裁判所から選任される「現役の破産管財人」でもあります。つまり、皆様の郵便物を実際に確認し、調査を行う「審査する側」の立場を熟知しています。

だからこそ、管財人が納得する資料の準備や、面談での的確な受け答えなど、手続きをスムーズに進め、1日でも早く平穏な生活を取り戻すための具体的なサポートが可能です。債務整理の弁護士選びのポイントは様々ですが、管財人対応の不安を解消したい方は、ぜひ一度、私たちの無料相談をご利用ください。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

北九州の年金受給者の債務整理|持ち家を残す方法を北九州の弁護士が解説

【結論】持ち家がある年金受給者の方へ。家を守る方法はあります

「長年、家族と暮らしてきたこの家だけは、どうしても手放したくない」。借金の返済に追われる中で、そう切実に願うお気持ちは、よく分かります。特に、年金暮らしとなり、先の見えない不安を抱えていらっしゃる方も少なくないでしょう。「自己破産をすれば、家も財産もすべて失ってしまう」…そう思い込み、誰にも相談できずに一人で悩みを抱え込んでいませんか。

しかし、どうか諦めないでください。法律は、生活の再建を目指す方を支えるためにあります。ご自身の状況に合った適切な手続きを選べば、大切なご自宅を守りながら、借金問題を解決できる可能性は十分にあります。

この記事では、年金を受給されている方が持ち家を守るための具体的な方法について、専門家の視点から分かりやすく解説します。まずは、知っていただきたい結論からお伝えします。

- 【結論1】年金受給者でも「自己破産」や「個人再生」の手続きは可能です。

年齢や収入が年金のみであることを理由に、手続きが利用できなくなることはありません。 - 【結論2】持ち家があっても、資産価値が低い場合やローンが多く残っている場合、手元に残せるケースがあります。

「自己破産=家は必ず没収」という考えは誤解です。 - 【結論3】個人再生なら、年金収入だけでも「住宅ローン特則」を利用して家を守れる可能性があります。

住宅ローン以外の借金を大幅に減額し、家計を立て直す現実的な道筋です。

高齢の方の債務整理全般については、60代・70代の債務整理|年金だけでは返済できない方へ 北九州・小倉の弁護士が解説で体系的に解説していますので、併せてご覧ください。

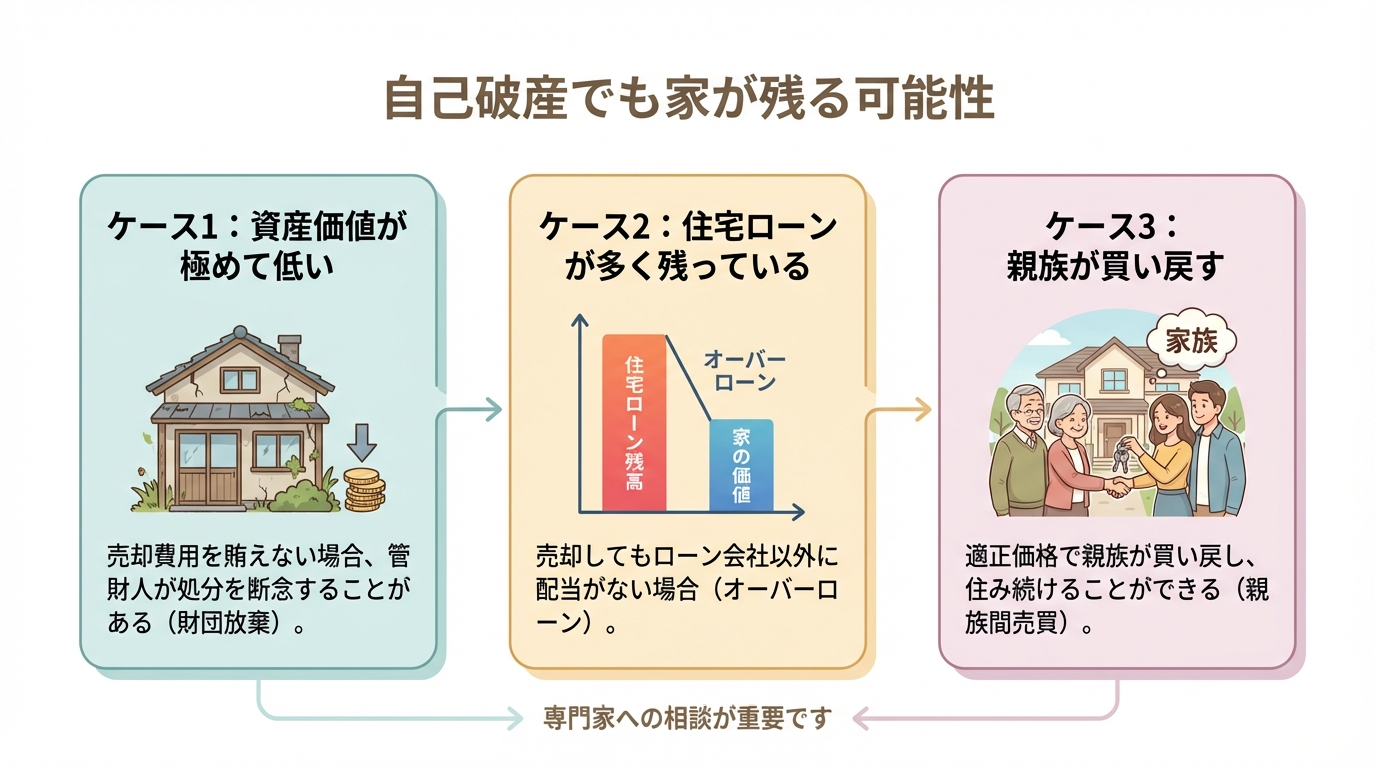

【破産管財人の視点】自己破産でも家が残せる3つのケース

多くの方が誤解されていますが、自己破産をしたからといって、必ずしも家を失うわけではありません。私は、裁判所から選任され、破産された方の財産を調査・管理・処分する「破産管財人」という役割を長年務めてまいりました。いわば、家を「処分する側」の立場です。その実務経験から断言できるのは、状況によっては家を手元に残せるケースが現実に存在するということです。

自己破産手続きでは、原則として価値のある財産(この場合は持ち家)は売却され、債権者への返済に充てられます。しかし、全ての不動産が機械的に売却されるわけではありません。特に北九州市には、築年数が相当経過した戸建てが多く存在します。そうした物件の評価や処分を数多く手がけてきた経験から、家が残せる可能性のある3つの典型的なケースをご紹介します。

ケース1:家の資産価値が極めて低い場合(財団放棄)

破産管財人は、不動産を売却して債権者に配当するために活動しますが、その売却活動には相応の費用がかかります。例えば、不動産業者への仲介手数料、登記費用、そして管財人自身の業務に対する報酬などです。

もし、家を売却して得られる金額が、これらの手続き費用すら賄えないと判断される場合、管財人は時間と費用をかけてまで売却手続きを進める意味がありません。このようなケースでは、管財人は裁判所の許可を得て、その不動産の管理を諦め、破産者の財産として手元に残す「破産財団からの放棄」という手続きをとることがあります。

北九州の、例えば八幡西区や門司区などに見られる古い家屋の場合、「もう古いから価値がないだろう」とご自身で判断されるかもしれません。しかし、その判断が法的に見て正しいかどうかは専門家でなければ分かりません。管財人の視点による正確な価値評価が、家を守るための第一歩となるのです。

ケース2:住宅ローンが大幅に残っている場合(オーバーローン)

家の価値よりも住宅ローンの残高が大幅に上回っている状態、いわゆる「オーバーローン」の場合も、家が手元に残る可能性があります。

住宅ローンを組む際、金融機関は通常、その不動産に「抵当権」という担保権を設定します。これは、万が一返済が滞った場合に、他の債権者よりも優先的にその不動産の売却代金から返済を受けられる権利です。

そのため、オーバーローンの不動産を売却しても、その代金はすべて抵当権を持つ金融機関への返済に充てられ、他の消費者金融などの債権者には一円も配当されません。このような状況では、管財人が手続きを進める実益がないため、売却を断念することがあります。

ただし、この場合、自己破産をしてしまうと最終的には住宅ローンを組んでいる金融機関が競売手続きをすることがほとんどなので、実際は、自己破産ではなく住宅ローン特別条項を利用した個人再生を選択することになります。

ケース3:親族の協力で買い戻す(親族間売買)

もう一つの方法として、お子さまなど、ご親族の協力を得て家を守る「親族間売買」という選択肢があります。

これは、破産手続きの中で、管財人の監督のもと、ご親族が適正な市場価格でその家を買い戻すという方法です。この手続きが認められれば、家の所有権はご親族に移りますが、ご自身は家賃を支払うなどの形で、そのまま住み続けることが可能になります。

ただし、この方法は、売買価格が不当に安くないかなど、債権者を害することがないよう、管財人や裁判所による厳しいチェックが入ります。そのため、個人間で進めるのは非常に困難です。弁護士が間に入り、法的に正当な手続きとして慎重に進めることが不可欠です。

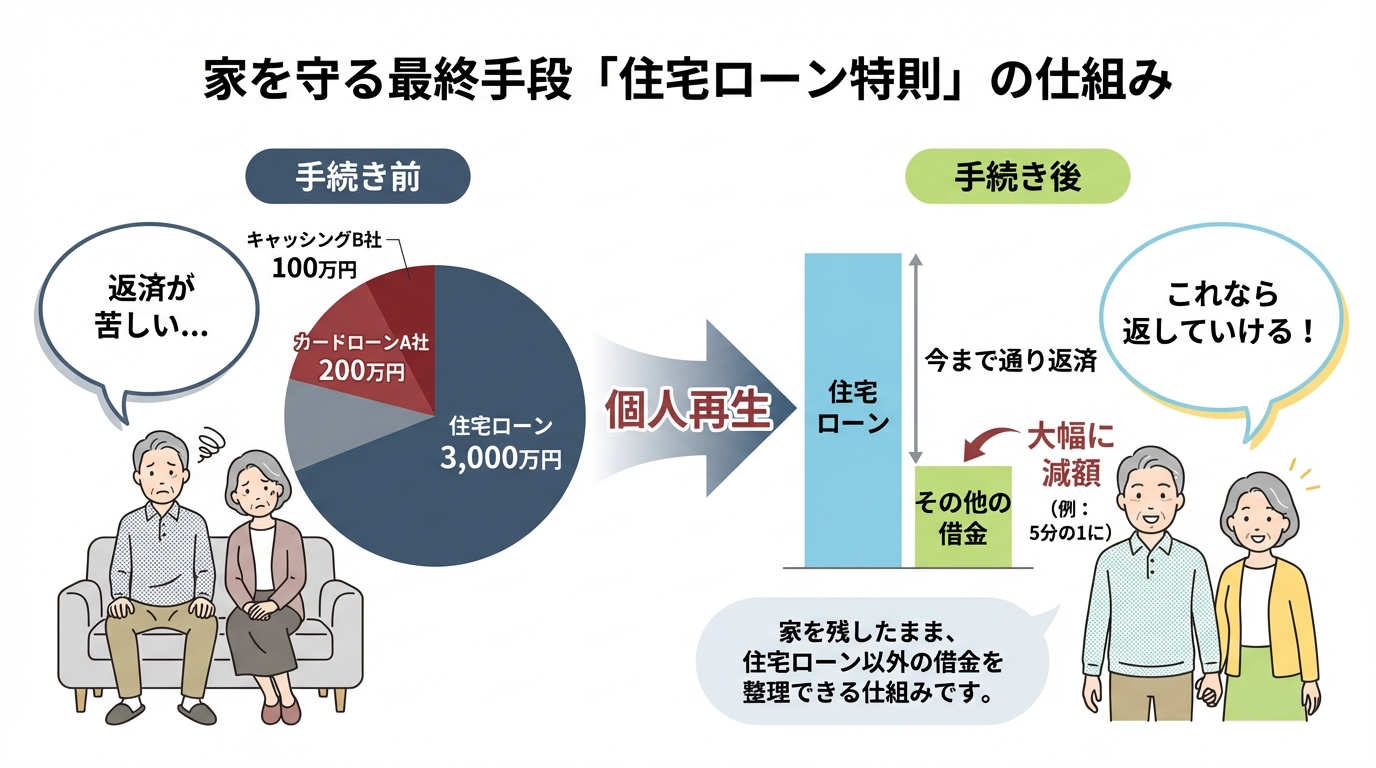

年金収入だけで「個人再生」はできる?家を守るための最終手段

自己破産以外に、より積極的に家を守るための強力な手続きが「個人再生」です。しかし、「年金収入だけでも利用できるのだろうか?」と不安に思われる方もいらっしゃるでしょう。

結論から申し上げますと、年金収入のみの方でも個人再生は利用できます。

個人再生を利用するには、原則として「将来において継続的に収入を得る見込み」があることが必要ですが、公的年金のように定期的な収入がある場合は、この要件を満たし得ます。実際に、私が個人再生委員として関与する福岡地方裁判所小倉支部でも、年金受給者の方の個人再生申立ては認められています。

住宅ローン特則で、ローン返済を続けながら他の借金を大幅減額

個人再生の最大のメリットは、「住宅資金特別条項(住宅ローン特則)」という制度が使える点にあります。これは、まさに持ち家を守るために作られた仕組みです。

具体的には、「住宅ローンはこれまで通り返済を続ける」ことを条件に、「それ以外のカードローンやキャッシングなどの借金だけを、元本から大幅に(例えば5分の1や10分の1に)圧縮する」という再生計画を立て、裁判所に認可してもらう手続きです。

この制度を利用すれば、月々の返済総額を現実的な金額まで減らすことができ、家計を再建しながら、大切なご自宅に住み続けることが可能になります。返済計画をきちんと守れるかを確認するための履行テストなど、専門的な対応も必要となりますが、弁護士がしっかりとサポートいたします。

より詳しい手続きについては、個人再生とは?マイホームを残して借金を大幅減額する「住宅ローン特則」の条件をご覧ください。

参照:法務省 個人債務者の民事再生手続に関する要綱

注意点:固定資産税や修繕費など、家の維持費も考慮した計画を

ここで、専門家として大切な注意点をお伝えしなければなりません。個人再生で家を残すことができても、それで終わりではありません。当然ながら、固定資産税や火災保険料、そして将来必ず必要になるであろう家の修繕費といった維持費は、別途かかり続けます。

借金の返済計画を立てる際に、これらの維持費を考慮せずに無理な計画を立ててしまうと、数年後に再び家計が破綻し、結局は家を手放さざるを得ないという最悪の事態にもなりかねません。

弁護士にご相談いただく際には、こうした長期的な視点も踏まえ、本当に返済を継続していけるのかを一緒にシミュレーションすることが極めて重要です。私たちは、目先の問題解決だけでなく、あなたの将来の生活まで見据えた、最善の計画をご提案します。なお、税金の滞納がある場合は、個人再生でも減額されないため特に注意が必要です。

子供に迷惑はかけたくない…高齢者の債務整理と相続の問題

「自分の借金のことで、子供たちにだけは迷惑をかけたくない」。ご相談に来られる多くの方が、そうおっしゃいます。そのお気持ちは、親として当然のことでしょう。

知っておいていただきたいのは、もしものことがあった場合、お子さまたちはプラスの財産(家や預貯金)だけでなく、借金というマイナスの財産も相続の対象となってしまうという事実です。

だからこそ、ご自身がお元気なうちに債務整理をしておくことが、結果的に、お子さまたちを借金問題から守るための最善の「相続対策」になるのです。これは単なる借金整理ではなく、ご家族への愛情の表れともいえるでしょう。

生前の債務整理は、子供への負の遺産を残さないための選択

もし借金問題を先延ばしにしたまま亡くなられた場合、残されたお子さまたちは、悲しみに暮れる間もなく、複雑な「相続放棄」の手続きに追われるかもしれません。あるいは、家を相続するかどうかを巡って、ごきょうだい間で意見が対立してしまう可能性もあります。

対照的に、生前に自己破産や個人再生で借金をきれいにしておけば、お子さまたちはそうした精神的・時間的な負担を大きく減らせる可能性があります。自己破産が家族に与える影響について、ご家族に直接的な影響が及ぶことはほとんどありません。

ご自身の穏やかな老後のためだけでなく、大切なご家族の未来のためにも、今、勇気を出して一歩を踏み出すことがとても大切です。

リバースモーゲージやリースバックを検討する前にご相談を

最近、ご高齢の方が自宅を担保にお金を借りる「リバースモーゲージ」や、自宅を売却して家賃を払って住み続ける「リースバック」といったサービスを耳にする機会が増えました。

これらは一見すると魅力的な資金調達方法に思えるかもしれません。しかし、契約内容が非常に複雑であったり、金利の上昇や不動産価値の下落によって想定外の事態に陥ったりと、最終的に家を失ってしまうリスクも決して低くはありません。

安易にこれらの契約を結んでしまう前に、まずは弁護士にご相談ください。債務整理という法的な手続きと、これらのサービスを比較検討し、あなたの状況にとって本当に最適な解決策は何かを、専門家の視点から一緒に考えさせていただきます。

年金受給者の債務整理 よくあるご質問

最後に、年金を受給されている方からよく寄せられるご質問にお答えします。

Q. 自己破産をすると、年金はもらえなくなりますか?

A. 原則として、自己破産をしても公的年金の受給権そのものがなくなることはなく、これまで通り受け取れます。ただし、税金等の滞納がある場合などは例外的に差押えが問題になることがあります。

国民年金や厚生年金といった公的年金を受け取る権利は、法律で「差押禁止財産」と定められています。これは、生活を支えるための最低限の権利として保護されているため、自己破産をしても没収されることは一切ありません。ただし、銀行口座に振り込まれた後の「預金」は差し押さえの対象となる可能性がありますので、注意が必要です。自己破産をしても消えない借金と同様に、正しい知識を持つことが重要です。

参照:国税庁 差押禁止財産の範囲

Q. 家族(子供)に迷惑はかかりますか?

A. お子さまなどが保証人になっていない限り、法的な支払い義務は一切発生しません。

債務整理は、あくまでご本人の手続きです。そのため、ご家族の財産が処分されたり、お子さまの信用情報(いわゆるブラックリスト)に傷がついたりすることは一切ありませんので、ご安心ください。ただし、同居のご家族がいらっしゃる場合、家計の状況を明らかにするために、給与明細などの資料提出にご協力いただくことがあります。もし、ご家族が保証人になっている場合は状況が異なりますので、すぐにご相談ください。

Q. 最近物忘れが…。認知症の気配があっても手続きできますか?

A. ご自身の財産や契約内容について、きちんとご理解いただける状態であれば手続きは可能です。

これは非常にデリケートな問題ですが、正直にお話しいただくことが大切です。もし、ご自身の判断能力に少しでも不安がおありの場合は、ご本人の大切な財産と権利を守るために、「成年後見制度」を利用しながら、債務整理の手続きを安全に進める方法もあります。ご家族ともしっかり連携し、ご本人にとって最善の方法を一緒に考えてまいりますので、まずは現状をお聞かせください。

まとめ:『もう年だから』と諦めないでください。北九州で穏やかな老後を取り戻しましょう

借金の問題は、誰にとっても深刻で、精神的に大きな負担となるものです。「もう年だから、今さらどうにもならない」と、希望を失いかけている方もいらっしゃるかもしれません。

しかし、この記事でお伝えしたように、道は決して一つではありません。

破産管財人としての実務経験から見ても、自己破産で家を残せる可能性はあります。また、年金収入を基盤として個人再生手続きを利用し、家を守りながら生活を再建することも十分に可能です。

大切なのは、一人で悩み、ご自身で限界を決めてしまわないことです。債務整理は、人生の終わりではありません。むしろ、借金の不安から解放され、穏やかな老後を取り戻すための、新しいスタートなのです。

私どもは、北九州・小倉の地で、これまで多くの高齢者の方々の生活再建をお手伝いしてまいりました。あなたの「この家で暮らし続けたい」という想いに寄り添い、法律の専門家として、そして人生の先輩に敬意を払う一人の人間として、最善の解決策を一緒に探します。

最初の一歩を踏み出すのには、勇気がいるかもしれません。しかし、その勇気が、あなたの未来を大きく変えるはずです。まずはお気軽にご相談ください。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

北九州の自営業者の破産|在庫・売掛金処理と管財事件を弁護士が解説

はじめに:コロナ融資の返済に苦しむ北九州の経営者の皆様へ

北九州市、行橋市、中間市、遠賀郡などで飲食店や建設業を経営されている皆様の中には、コロナ禍を乗り越えるために受けた「ゼロゼロ融資」の返済が始まり、厳しい資金繰りに頭を悩ませていらっしゃる方も少なくないでしょう。

事業を閉じるという決断は、決して恥ずかしいことではありません。それは、ご自身の人生と未来を守るための、勇気ある「経営判断」です。しかし、その「閉じ方」を一つ間違えると、借金がなくならないばかりか、予期せぬトラブルに巻き込まれる危険性があります。

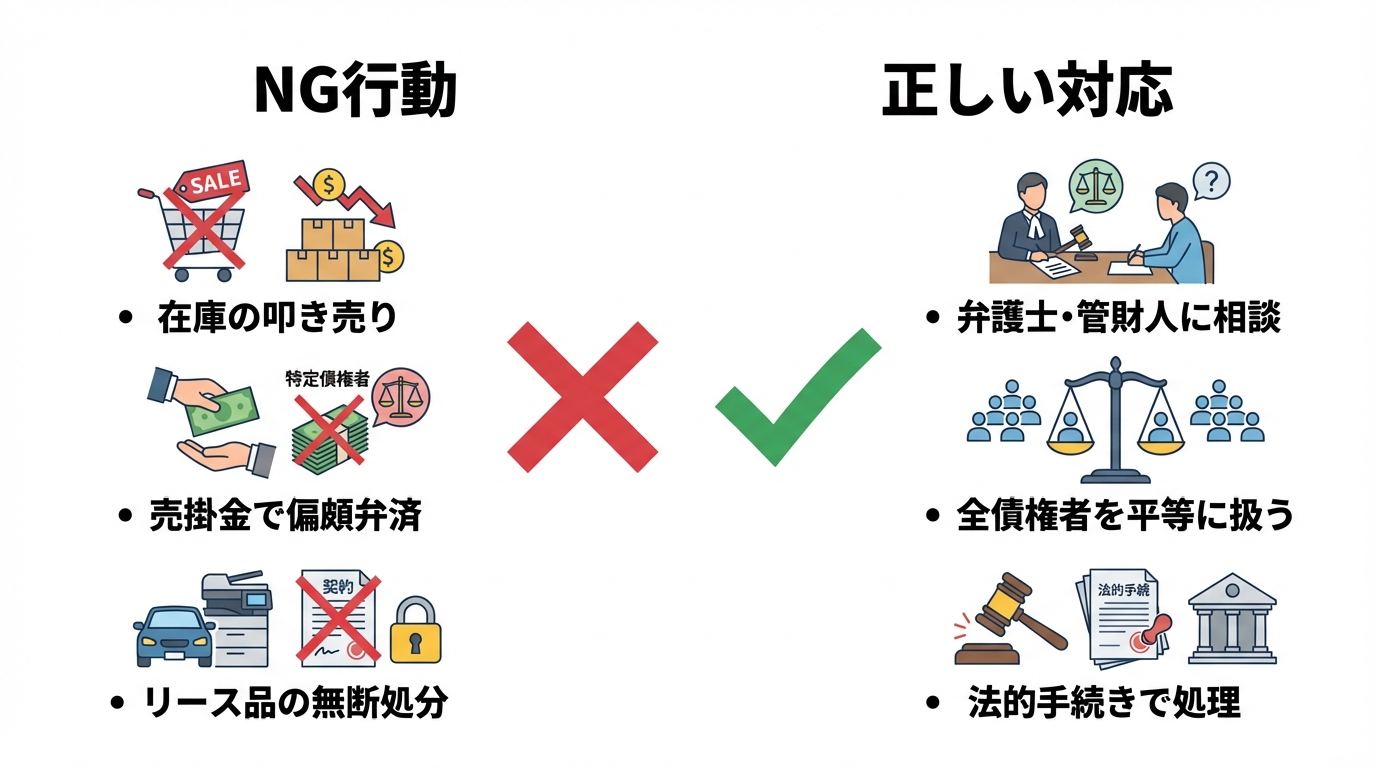

特に個人事業主・自営業者の方の自己破産では、「在庫」や「売掛金」の処理が極めて重要です。自己判断でこれらを処分してしまうと、最悪の場合、裁判所から借金の免除(免責)が認められないという深刻な事態を招きかねません。

この記事では、裁判所から選任され、数多くの破産手続きを実際に取り仕切ってきた「現役の破産管財人」である弁護士が、自営業者の皆様が絶対に知っておくべき破産手続きの注意点、特に管財事件のリアルな実務について、専門家の視点から詳しく解説します。

この記事の結論

- 自営業者の破産は、原則として「管財事件」となり、管財人による財産調査が行われます。

- 在庫を不当に安く売ったり、売掛金を特定の相手への返済に使ったりすると、免責不許可の原因になります。

- 事業停止のタイミングやテナントの明け渡しは、自己判断せず、事前に弁護士に相談するようにしてください。

事業の債務整理に関する全体像については、個人事業主(自営業)の債務整理|事業を継続しながら借金を減らす方法と注意点で体系的に解説しています。

自営業者の破産は原則「管財事件」|福岡地裁小倉支部の運用

会社員の方の自己破産では、めぼしい財産がない場合、手続きが簡素化された「同時廃止」で終わることが多いです。しかし、自営業者・個人事業主の方の場合は、事情が大きく異なります。

在庫、売掛金、事業用の機械や車両など、調査すべき財産が多岐にわたるため、福岡地方裁判所小倉支部の実務運用では、ほぼ例外なく「管財事件」として扱われます。これは、裁判所が選任した破産管財人(弁護士)が、事業の実態や財産状況を詳しく調査し、債権者への公平な配当を行うための、より丁寧な手続きです。

そして、管財事件になるということは、手続きを進めるために「予納金」を裁判所に納める必要があることを意味します。この予納金は、福岡地裁小倉支部では最低でも20万円からとなっており、事業の規模や負債額によってはさらに高額になることもあります。

手元の現金が完全に底をついてからでは、この予納金の準備ができず、申立て自体が困難になるケースも少なくありません。事業の継続が難しいと感じたなら、資金がショートする前に弁護士へ相談することが、スムーズな再出発への生命線となるのです。

管財事件とは?同時廃止との違いと予納金の役割

「管財事件」と「同時廃止」の違いを簡単に説明します。

- 同時廃止:債権者に配当できるほどの財産がないことが明らかな場合に、破産手続きの開始と同時に手続きを終了(廃止)させる簡略な手続きです。

- 管財事件:破産管財人を選任し、財産の調査・管理・換価(現金化)・配当を行う、より丁寧な手続きです。

自営業者の場合、売掛金や在庫、事業用設備といった財産があり、その価値を正確に評価する必要があるため、原則として管財事件となります。予納金は、この調査や配当などを行う破産管財人の報酬や、手続きにかかる実費として使われます。つまり、債権者への公平性を担保するための重要な費用なのです。自己破産は、単に借金をなくすだけでなく、こうした法に則った清算手続きでもあるのです。

なぜ予納金の事前準備が重要なのか?

「もうお金がないから破産するのに、予納金なんて払えない」と思われるかもしれません。しかし、ここが重要なポイントです。

資金が完全に尽きてしまうと、本当に申立てができなくなってしまいます。一方で、少しでも早く弁護士にご相談いただければ、打てる手があります。弁護士が債権者へ受任通知を送付することで、金融機関などへの返済は一旦ストップします。その間に、生活費を確保しながら、分割で予納金を積み立てていく計画を立てることが可能です。

「もう少し頑張れるかもしれない」という気持ちも分かりますが、その「もう少し」が、再スタートの選択肢を狭めてしまう可能性があるのです。

【管財人の視点】破産直前の「在庫」「売掛金」これが命取りになるNG行動

破産管財人として多くの事案を担当する中で、「これさえしなければ、もっとスムーズに進んだのに…」と感じるケースに何度も遭遇してきました。良かれと思って行った行動が、実は法的に大きな問題となることがあります。ここでは、特に自営業者の方が陥りやすい典型的なNG行動を3つご紹介します。

NG①:在庫の叩き売り・無断廃棄

「どうせ破産するのだから、お世話になった知人に安く譲ってしまおう」「もう売れないから、場所を取るだけだし捨ててしまえ」こうした行動は、絶対に避けてください。

在庫は、破産手続きにおいて債権者に配当されるべき「財産」です。これを適正な価格で処分せずに不当に安く売却したり、無断で廃棄したりする行為は、「財産減少行為」とみなされます。これは、免責が認められなくなる重大な事由(免責不許可事由)に該当する可能性があります。

さらに、破産管財人は「否認権」という強力な権限を持っています。不当に安く売却された場合、管財人がその売買を無効にし、買い受けた相手方に対して在庫の返還や、適正価格との差額分の支払いを求めることがあります。結果として、親しい知人にまで迷惑をかけてしまう事態になりかねません。

在庫の価値をどう評価し、どう処分するかは、必ず申立代理人である弁護士や、選任された破産管財人の指示に従う必要があります。

NG②:売掛金の回収と特定の相手への返済

事業を停止する直前、最後の力を振り絞って売掛金を回収することは当然の行為です。しかし、その「使い方」が運命を分けます。

回収した売掛金を、「特に迷惑をかけたあの取引先にだけは支払いたい」「親族から借りたお金だけでも返しておきたい」という気持ちから、特定の債権者にだけ返済してしまう。これは「偏頗弁済(へんぱべんさい)」と呼ばれ、破産手続きにおいて最も厳しく禁じられている行為の一つです。

破産制度の根本には「債権者平等の原則」があります。これは、全ての債権者を借金額に応じて公平に扱わなければならない、という大原則です。特定の誰かだけを優遇することは、この原則に真っ向から反します。これもまた、免責不許可事由の典型例であり、管財人による否認権行使の対象となります。

回収した売掛金は、決して個人の判断で使ってはいけません。速やかに弁護士に預け、裁判所の指示に従って公平に分配されるのを待つのが、唯一の正しい対応です。こうした行動は、債務整理による影響を最小限に抑えるためにも重要です。

NG③:リース物件の勝手な処分・返却

事業で使用していたコピー機、パソコン、厨房機器、社用車などがリース物件である場合も注意が必要です。これらの所有権は、あくまでリース会社にあります。

これを勝手に第三者に売却したりすれば、最悪の場合、「横領罪」という刑事罰の対象となる可能性すらあります。また、リース会社に事情を話して直接返却するのも避けるべきです。これも他の債権者との公平性を欠く行為と見なされる可能性があるため、必ず弁護士を通じて法的な手続きに則って返却を進める必要があります。

店舗・事務所の「明け渡し」と原状回復費用の問題

飲食店や事務所を借りて事業をされていた方にとって、テナントの明け渡しは大きな頭痛の種です。特に「原状回復費用がとても払えない」というご相談は非常に多く寄せられます。

しかし、原状回復費用がすぐに支払えなくても、破産手続きを進めることは可能です。この費用も破産手続き上の債権として扱われるため、最終的に免責の対象となり得ます。

最も避けるべきは、追い詰められた末に夜逃げ同然に連絡を絶ってしまうことです。これは大家さんとの信頼関係を破壊するだけでなく、もし連帯保証人がいれば、その方に全ての請求が向かってしまいます。保証人に迷惑をかけないためにも、正しい手順を踏むことが不可欠です。

事業再建の道も残されている|個人再生という選択肢

「もう破産して廃業するしかない」と諦める前に、もう一つの可能性も検討する価値があります。それは「個人再生」という手続きです。

もし、事業自体には収益性があるものの、過去の設備投資の借入金やコロナ融資の返済が重荷になっている、という状況であれば、個人再生が有効な選択肢となる場合があります。

「小規模個人再生」という手続きを利用すれば、在庫や機械、車両といった事業用資産を手放さずに、裁判所の認可を得て借金を大幅に圧縮できる場合があります(ただし、法律上の最低弁済額や清算価値などの条件により、減額幅は事案ごとに異なります)。そして、認可された再生計画に従い、原則3年(事情により最長5年)で分割返済していくことで、事業を継続できる可能性があります。どの手続きが最適かは状況によって異なるため、自己破産・任意整理・個人再生の違いを理解し、専門家と相談することが重要です。

さらに、住宅ローンを抱えている場合は「住宅資金特別条項」という制度を使うことで、自宅を手放さずに、他の借金だけを整理することも可能です。自宅兼事務所で事業をされている方にとっては、生活の基盤と仕事の両方を守れる、非常に大きなメリットがある制度と言えるでしょう。

自営業者の破産に関するよくあるご質問

ここでは、自営業者の方から特によくいただくご質問にお答えします。

Q. コロナ融資(ゼロゼロ融資)も自己破産で免責されますか?

はい、免責の対象になります。融資元が日本政策金融公庫や保証協会といった公的機関であっても、事業のために正当な目的で借り入れた資金であれば、他の銀行や消費者金融からの借金と同様に、自己破産による免責の対象となります。税金や社会保険料など、一部の自己破産しても消えない借金はありますが、事業融資は原則として免責されますのでご安心ください。

Q. 手元に現金がほとんどありませんが、破産手続きはできますか?

「費用がないから相談できない」という悪循環に陥る必要はありません。

先述の通り、弁護士に依頼して債権者への返済を止めた後、回収した売掛金の一部を裁判所に納める予納金に充当する、といった計画を立てることも実務上よく行われます。具体的な自己破産の費用の捻出方法についても、ご状況に合わせてご提案できます。

重要なのは、資金が完全に尽きてしまう前にご相談いただくことです。選択肢があるうちに、ぜひ一度お話をお聞かせください。

まとめ:経営者としての最後の仕事は、事業を正しく畳むことです

事業を経営するということは、順風満帆な時ばかりではありません。時には、苦渋の決断を迫られることもあります。しかし、事業を「綺麗に畳むこと」もまた、これまでお世話になった取引先、従業員、そして何よりご自身の未来に対する、経営者としての最後の、そして非常に重要な仕事です。

自営業者の方の破産手続きは、法律的な知識だけでなく、事業の実態を理解した上での専門的な判断が不可欠です。自己判断で進めてしまうと、思わぬ落とし穴にはまり、再スタートが遠のいてしまうことにもなりかねません。

私たちは、裁判所から選任される破産管財人としての豊富な経験に基づき、皆様が直面する複雑で困難な手続きを、最後まで責任を持って伴走し、サポートすることをお約束します。一人で悩まず、まずはその胸の内をお聞かせください。それが、新しい人生への確かな第一歩となります。

事業のことでお悩みですか?一人で抱え込まず、ご相談ください。

初回相談は無料です。あなたにとって最善の解決策を一緒に見つけましょう。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

行橋市・京築の自己破産は北九州の弁護士へ

行橋・京築の自己破産は「福岡地方裁判所 行橋支部」へ申立て

行橋市・豊前市・京都郡・築上郡など、京築エリアで借金問題にお悩みの方へ。あなたの人生を再スタートさせるための自己破産・個人再生手続きは、福岡地方裁判所 行橋支部が管轄となります。

そして、手続きを成功させるための最も重要な鍵は、その「行橋支部」の運用を熟知した弁護士に依頼することです。最初に、この記事の結論をお伝えします。

- 行橋市・京築エリアの自己破産・個人再生は、福岡地裁行橋支部が管轄です。

- 当事務所の弁護士は、小倉支部だけでなく「行橋支部」でも破産管財人・個人再生委員を務めています。

- 裁判所から「審査・監督する側」に選任される立場としての経験を踏まえ、行橋支部の運用を踏まえた準備や申立て対応に努めます。

この記事では、なぜあなたの自己破産・個人再生は「行橋支部の管財人経験者」に任せるべきなのか、その理由を詳しく解説します。

なぜ行橋支部の手続きは「管財人経験者」に頼むべきなのか

弁護士と一言でいっても、その経験や専門分野は様々です。特に、自己破産や個人再生といった裁判所を介する手続きは、管轄する裁判所の「運用方針」や「ローカルルール」をどれだけ深く理解しているかが、結果を大きく左右します。

当事務所の弁護士が「行橋支部の管財人経験者」であることが、ご依頼いただく方にとって具体的にどのようなメリットをもたらすのか、ご説明いたします。

行橋支部と小倉支部の「ローカルルール」の違い

北九州・京築エリアの自己破産・個人再生は、主に福岡地裁の「小倉支部」と「行橋支部」が管轄しています。多くの弁護士は、事務所の所在地から小倉支部の案件を中心に扱っていますが、両支部では手続きの細かな点で運用が異なる場合があります。

例えば、申立書に添付する書類の書式や、予納金の運用基準など、教科書には載っていない「現場の感覚」が存在します。私は、依頼者の代理人として両方の支部で申立てを行うだけでなく、裁判所から選任される破産管財人・個人再生委員として、行橋支部の裁判官や書記官とも日常的にやり取りをしています。

この「両方の立場」と「両方の支部」での経験があるからこそ、行橋支部の運用に最適化された、スムーズで的確な申立て準備ができるのです。行橋・京築エリアにお住まいの方が、小倉の事務所までご相談に来られても、手続きは管轄である行橋支部で円滑に進めるノウハウがありますので、ご安心ください。これは、遠賀郡・中間市など小倉支部が管轄のケースとはまた異なる専門性が求められる点です。

「管財人」だからできる的確な見通しと準備

自己破産には、財産を処分せず手続きが終わる「同時廃止」と、破産管財人が選任されて財産調査や処分を行う「管財事件」の2種類があります。

ご相談者にとって最大の関心事の一つは、「自分の場合はどちらになるのか」「管財事件になった場合、費用(予納金)はいくらかかるのか」ということでしょう。

私は、まさにその破産管財人として、裁判所の立場で数多くの事案を調査・監督してきました。そのため、「どのようなケースが管財事件になりやすいか」「裁判所は財産のどこを、どのように見るか」という審査側の視点を熟知しています。

例えば、ギャンブルなどが原因の借金で免責が認められるかどうかの判断についても、行橋支部の運用を踏まえた的確な見通しをお伝えできます。これまでの経験を踏まえ、可能な範囲で見通しを整理してお伝えすることで、ご依頼者様の不安の軽減や手続上の注意点の共有に繋げます。

なぜ「オンライン」ではなく「対面相談」にこだわるのか

当事務所では、債務整理に関するご相談は、必ず事務所にお越しいただく「対面相談」を原則としております。お忙しい中、また遠方から小倉までお越しいただくのは大変恐縮です。しかし、これには明確な理由があります。

自己破産や個人再生は、あなたの人生の再スタートを左右する、非常に重要な法的手続きです。お手元の資料、例えば借入先の契約書や督促状、給与明細、預金通帳などを一つひとつ拝見し、正確に状況を把握しなければ、最善の解決策を導き出すことはできません。

画面越しのやり取りでは伝わりにくいニュアンスや、資料の細かな部分を確認しながら、膝を突き合わせてお話を伺う。このプロセスを通じて信頼関係を築き、資料を確認しながら進めることで、より納得感のある債務整理に繋げたいと考えています。

だからこそ、初回のご相談では少しお時間をいただいてでも、直接お会いしてお話をお聞かせいただくことにこだわっています。

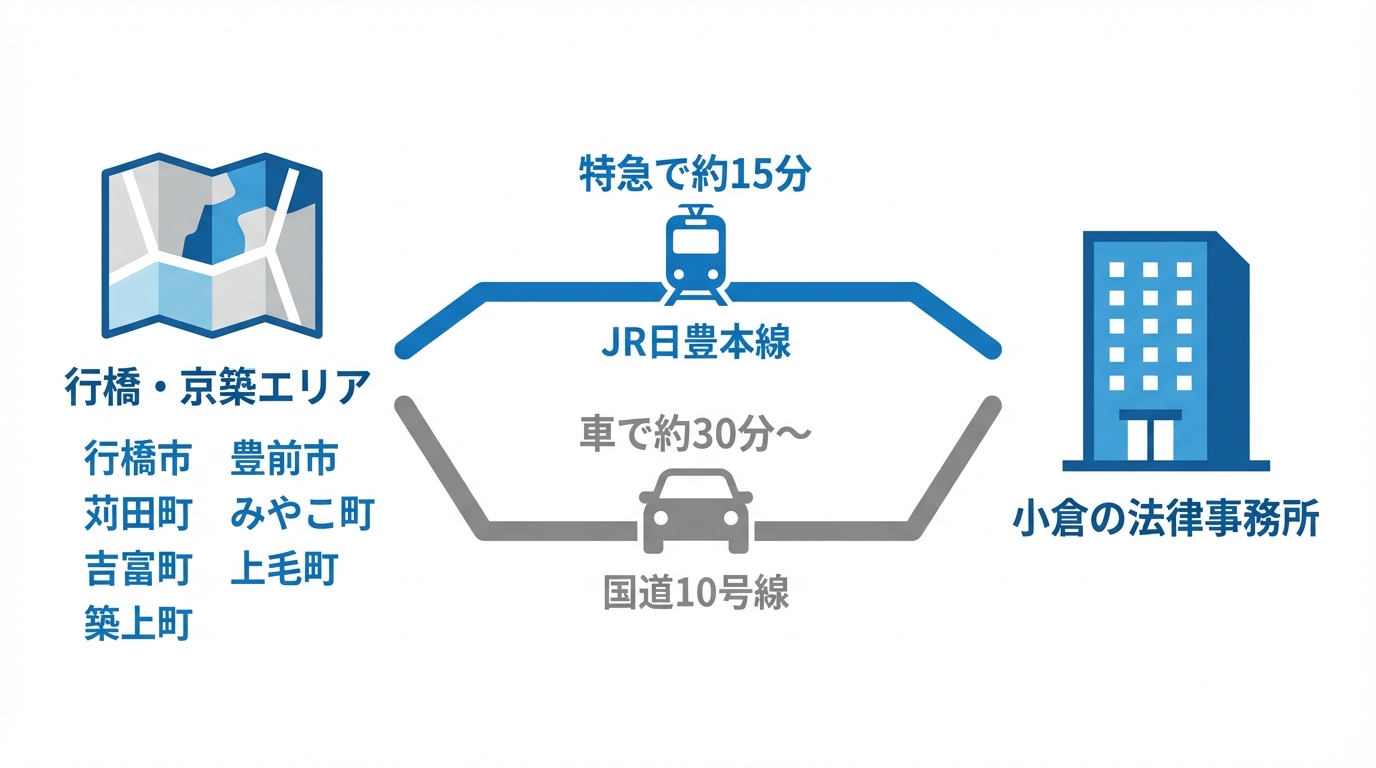

【アクセス】行橋・京築エリアから小倉の事務所へ

「小倉まで行くのは少し遠いな」と感じられるかもしれません。しかし、当事務所は行橋・京築エリアの皆様にとってもアクセスしやすい立地にあります。通勤やお買い物のついでにもお立ち寄りいただけます。

電車をご利用の方(JR行橋駅・苅田駅から)

JR日豊本線をご利用の場合、行橋駅から小倉駅までは特急で約17分、普通電車でも約30分で到着します。苅田駅からは普通電車で約23〜24分です。小倉駅からは徒歩圏内に事務所がございますので、公共交通機関でのアクセスも非常に便利です。

お車をご利用の方(国道10号線方面から)

お車でお越しの場合も、国道10号線から小倉市街地へスムーズにアクセスできます。事務所周辺にはコインパーキングが多数ございますので、駐車場所に困ることもありません。ご来所の際には、近隣の駐車場をご案内いたしますので、お気軽にお申し付けください。

行橋・京築エリアの方からよくあるご質問

行橋・京築エリアにお住まいの方から、特によくいただくご質問にお答えします。

Q. 裁判所に行くときは行橋支部まで来てくれますか?

はい、もちろんです。ご依頼いただいた場合、手続きの管轄は福岡地裁行橋支部になります。裁判官との審尋(面接)や債権者集会など、ご本人様が裁判所に出頭する必要がある際には、必ず弁護士が同行し、行橋支部まで出頭いたします。物理的な距離に関するご心配は不要です。最後まで責任を持ってサポートいたします。

Q. 地元の弁護士に頼むのと何が違いますか?

距離の近さも大切な要素ですが、債務整理、特に自己破産・個人再生手続きにおいては、それ以上に「管轄裁判所の運用をどれだけ深く理解しているか」が重要になります。

当事務所の弁護士は、ご依頼者の代理人として行橋支部に申立てを行うだけでなく、裁判所から選任される「破産管財人」として、まさにその行橋支部で審査・監督する側の実務も担っています。この「裁判所の視点」を持っていることが、他の弁護士との決定的な違いです。この視点があるからこそ、手続きを円滑に進めるための的確なアドバイスが可能になります。最適な債務整理に強い弁護士の選び方とは、単に物理的に近いことだけではないのです。

Q. 相談料はかかりますか?費用が心配です。

借金問題に関する初回のご相談は、無料でお受けしています。経済的にお困りの状況で、弁護士への相談をためらうことがないようにするためです。また、正式にご依頼いただく際の弁護士費用についても、ご事情に応じて分割払いが可能です。費用のことで悩まず、まずはお気軽にご状況をお聞かせください。詳しい債務整理の料金体系については、ウェブサイトでもご確認いただけます。

まとめ:行橋支部のことは、知り尽くした弁護士にご相談を

行橋市・京築エリアにお住まいの方の自己破産・個人再生は、福岡地裁行橋支部が舞台となります。そして、その手続きを円滑に進めるためには、行橋支部の運用を踏まえた準備が重要です。行橋支部での実務経験を踏まえ、見通しの整理や必要資料の準備を丁寧にサポートします。

あなたの人生の再スタートがかかった重要な手続きです。だからこそ、少し足を運んででも、最も信頼できる専門家にご相談ください。まずは勇気を出して、小倉の事務所で、あなたのお話を直接お聞かせいただけないでしょうか。お待ちしております。

債務整理には様々な方法があります。全体像については、自己破産・任意整理・個人再生の違いと選び方の記事で体系的に解説していますので、併せてご覧ください。このテーマの全体像については、「債務整理」記事一覧で体系的に解説しています。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

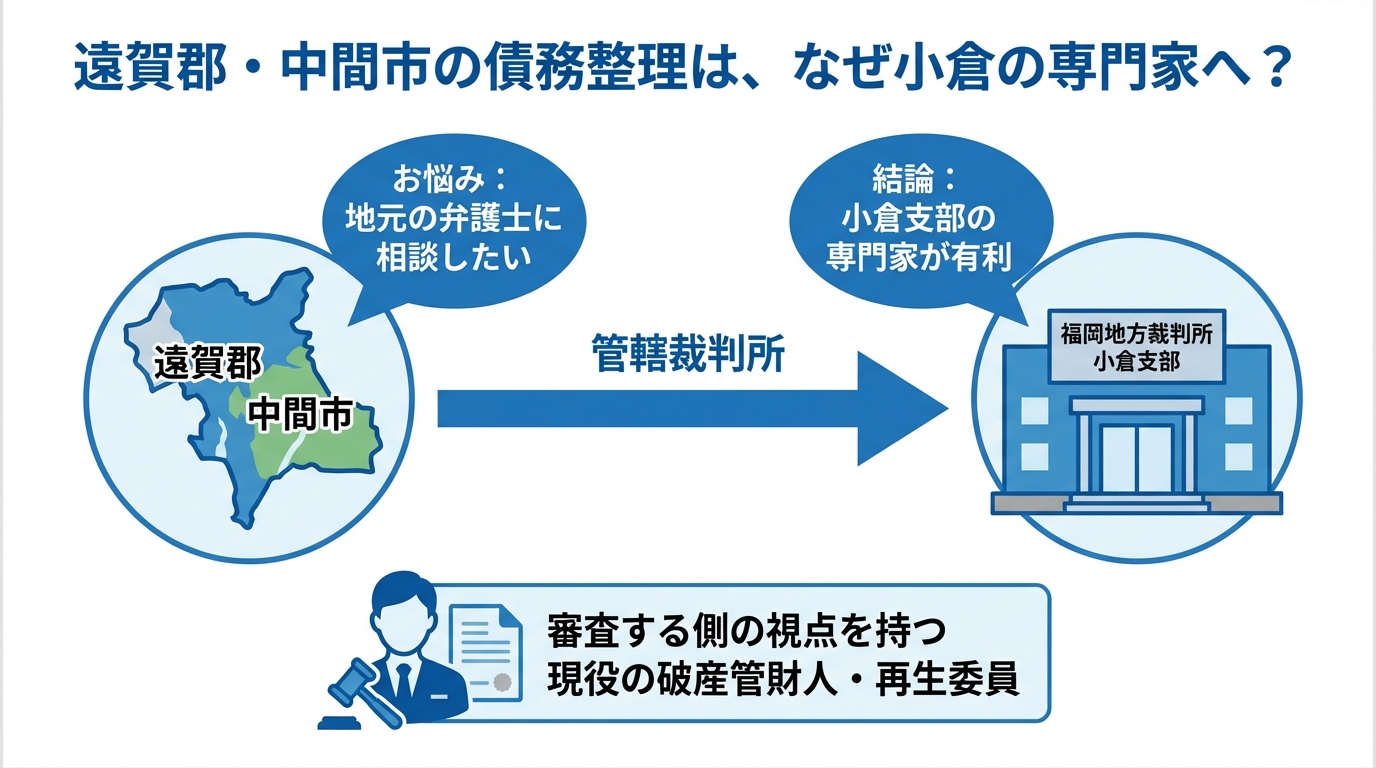

遠賀郡・中間市の債務整理は小倉支部へ|北九州の弁護士が解説

【結論】遠賀郡・中間市の債務整理、成功の鍵は「小倉支部」にあり

中間市や遠賀郡(水巻町・岡垣町・遠賀町・芦屋町)にお住まいで、借金問題にお悩みの方へ。「債務整理を考え始めたけれど、相談するなら近くの法律事務所が良いだろうか」とお考えかもしれません。しかし、特に自己破産や個人再生といった手続きを成功させるためには、単なる物理的な距離よりも、もっと重要なポイントがあります。

それは「裁判所の管轄」です。

最初にこの記事の結論からお伝えします。

- 【結論1】遠賀郡・中間市にお住まいの方の自己破産・個人再生は、「福岡地方裁判所 小倉支部」が管轄です。

- 【結論2】当事務所の弁護士は、その小倉支部から選任される「現役の破産管財人・個人再生委員」を務めており、裁判所の実務運用を熟知しています。

- 【結論3】事務所は小倉支部のすぐ近くにあり、国道3号線やJRでのアクセスも良好です。遠賀・中間エリアからのご相談・解決実績も多数ございます。

この記事では、なぜ遠賀郡・中間市にお住まいの方が、小倉の専門家へ相談することが解決への近道となりうるのか、その理由を詳しく解説していきます。

なぜ?遠賀郡・中間市の自己破産・個人再生は「福岡地裁小倉支部」が管轄です

債務整理にはいくつかの種類がありますが、裁判所を介して借金の大幅な減額や免除を目指す「自己破産」や「個人再生」は、お住まいの地域を管轄する地方裁判所で行われます。遠賀郡や中間市の場合、その管轄は「福岡地方裁判所 小倉支部」となります。つまり、たとえ地元の弁護士に依頼したとしても、最終的な手続きの舞台は小倉になるのです。

この事実は、弁護士選びにおいて非常に重要な意味を持ちます。なぜなら、裁判所の手続きは、法律の条文だけで動いているわけではなく、各支部ごとの「ローカルルール」や「実務上の運用」が色濃く反映されるからです。

だからこそ、その手続きの舞台となる小倉支部の運用に精通した弁護士に依頼することが、スムーズな解決への鍵を握っていると言えるでしょう。

(参照:裁判所の管轄区域|裁判所)

「地元の弁護士」と「小倉の専門家」、どちらがスムーズ?

もちろん、ご自宅から近い地元の弁護士に相談できる安心感は大きなメリットです。しかし、自己破産や個人再生の手続きにおいては、裁判所とのやり取りの頻度や、その内容の的確さが、手続き全体のスピードや結果に大きく影響します。

小倉支部の運用を熟知した弁護士であれば、

- どのような書類を、どのタイミングで提出すれば裁判所が判断しやすいか

- 裁判官や書記官がどのような点を重視するか

- 手続きを簡略化できるケースと、丁寧な説明が必要なケースの見極め

といった、実務的なノウハウを持っています。これは、手続きを円滑に進め、依頼者の方の精神的な負担を軽減することに直結します。どのような弁護士を選ぶべきかは、人生の再スタートを左右する重要な判断です。

裁判所手続きの費用「予納金」にも影響する可能性

弁護士選びは、手続きにかかる費用、特に裁判所に納める「予納金(引継予納金)」にも影響を与える可能性があります。例えば自己破産では、破産管財人が選任される手続(管財手続)となる場合、裁判所の運用や事件の内容により、予納金が必要になり、その金額も変動します。

もちろん、必要なケースで管財事件となることは避けられませんが、申立ての準備段階で裁判所の求める情報を的確に整理し、分かりやすく説明することで、より簡易な「同時廃止」で手続きを進められる可能性が高まることもあります。小倉支部の運用を熟知している弁護士であれば、無用な追加調査や手続きの長期化を避け、結果として依頼者の方の費用負担を軽減できる可能性があるのです。

債務整理手続きの全体像については、債務整理の基礎知識で体系的に解説しています。

当事務所が選ばれる理由:小倉支部の「現役」管財人・再生委員です

当事務所は、単に債務整理の経験が豊富というだけではありません。皆様の事件が審理される「福岡地裁小倉支部」から、現在も破産管財人・個人再生委員として選任され、実務に携わっています。

これは、私たちの最大の強みであり、遠賀郡・中間市にお住まいの皆様に、他にはない価値を提供できる理由です。

裁判所がどこを見るか?「審査する側」の視点で準備します

破産管財人や個人再生委員は、裁判所の立場で、申立て内容が妥当かどうかを調査・審査する役割を担います。つまり、私たちは普段から「審査する側」として数多くの案件に接しているのです。

この経験があるからこそ、皆様からご依頼いただいた際には、

- 裁判所がどの点に疑問を抱きやすいか

- どのような資料があればスムーズに納得してもらえるか

- 通帳の履歴や財産の動きについて、どこまで説明が必要か

といったポイントを熟知しています。申立ての準備段階で、裁判所からの指摘を先回りして的確な資料を作成できるため、手続きの遅延を防ぎ、迅速な解決を目指すことが可能です。特に、ギャンブルなどが原因の自己破産では、この「審査する側の視点」が特に重要になります。

遠賀・中間エリアの生活実態を理解した最適な解決策をご提案

私たちは、これまで遠賀郡・中間市にお住まいの方々から数多くのご相談をお受けしてきました。皆様の生活において車が必需品であること、近隣の工場にお勤めの方が多いこと、ご家族のために住宅ローンを抱えていらっしゃる世帯が多いことなど、地域特有の生活実態や借金の背景を深く理解しています。

例えば、「車がないと生活が成り立たない」という方には、個人再生で車を残す方法を検討するなど、単なる法律論だけでなく、皆様の生活再建に真に役立つ解決策を一緒に考えます。「小倉の弁護士だけど、地元の事情もよく分かってくれる」と感じていただけるよう、一人ひとりの状況に寄り添ったご提案をお約束します。

ご安心ください!遠賀・中間エリアからのアクセスと駐車場案内

「専門性は分かったけれど、やはり小倉まで行くのは大変そう…」と感じられるかもしれません。特に、普段お車で移動される方にとっては、小倉中心部の運転や駐車場は大きな不安要素でしょう。ご安心ください、当事務所は遠賀・中間エリアからもアクセスしやすい立地にあり、駐車場の心配もありません。

詳しい事務所へのアクセス方法は、こちらでご確認いただけます。

【お車でお越しの方】国道3号線・北九州都市高速からのルート

遠賀・中間方面からお車でお越しの際は、国道3号線をご利用いただくのが便利です。また、北九州都市高速道路をご利用の場合は、大手町ICや勝山ICから比較的スムーズに到着できます。

そして、最もご心配な駐車場ですが、事務所周辺にはコインパーキングが多数ございます。安心してご来所ください。

【JRでお越しの方】主要駅からの所要時間と事務所までの道順

公共交通機関をご利用の場合も便利です。JR鹿児島本線の主要駅から小倉駅までの所要時間は以下の通りです。

- JR水巻駅から約35分

- JR遠賀川駅から約30分

- JR折尾駅から約30分

JR小倉駅やモノレール平和通駅からは徒歩圏内です。分かりやすい道順で、迷うことなくお越しいただけます。

遠賀郡・中間市の方からよくあるご質問

最後に、遠賀・中間エリアの皆様からよくいただくご質問にお答えします。

Q. 遠賀郡から何度も事務所に通うのは大変ではないですか?

A. ご安心ください。弁護士との直接の面談が必要なのは、ご契約時や手続きの重要な局面など、数回程度となることが多いです。ご依頼いただいた後の日常的なやり取りは、電話、メール、郵送などを活用し、皆様のご負担をできる限り抑えられるよう努めています。距離のご不安がある方も、まずは一度ご相談ください。弁護士に相談するメリットは、こうした手続きの負担を軽減できる点にもあります。

Q. やはり地元の弁護士と小倉の弁護士、どちらが良いのでしょうか?

A. これは多くの方が悩まれる点だと思います。もちろん、ご自宅からの距離の近さも大切な要素です。しかし、自己破産や個人再生という専門的な手続きにおいては、事件が審理される「小倉支部」の実務にどれだけ精通しているかが、結果を大きく左右する可能性があります。

当事務所は、その「小倉支部」で現在も管財人・再生委員を務める実務家です。皆様の新しい人生のスタートに向けて、状況に応じた準備と対応を行い、できる限りスムーズな手続を目指してサポートいたします。どの債務整理の方法が最適かも含め、まずは一度お話をお聞かせください。

まとめ:距離の不安より、信頼できる専門家選びが解決への近道です

遠賀郡・中間市にお住まいの方の債務整理は、福岡地裁小倉支部が舞台となります。そして、その舞台を知り尽くした専門家が、あなたのすぐ近くにいます。

物理的な距離の不安が、最良の解決策を見つける妨げになってしまうのは、非常にもったいないことです。私たちは、皆様が「少し足を延ばしてでも、この事務所に相談して本当に良かった」と思っていただけるよう、全力を尽くすことをお約束します。

借金問題は、一人で悩んでいても解決は困難です。勇気を出して、まずは第一歩を踏み出してみませんか。初回のご相談は無料です。お電話、またはお問い合わせフォームから、お気軽にご連絡ください。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

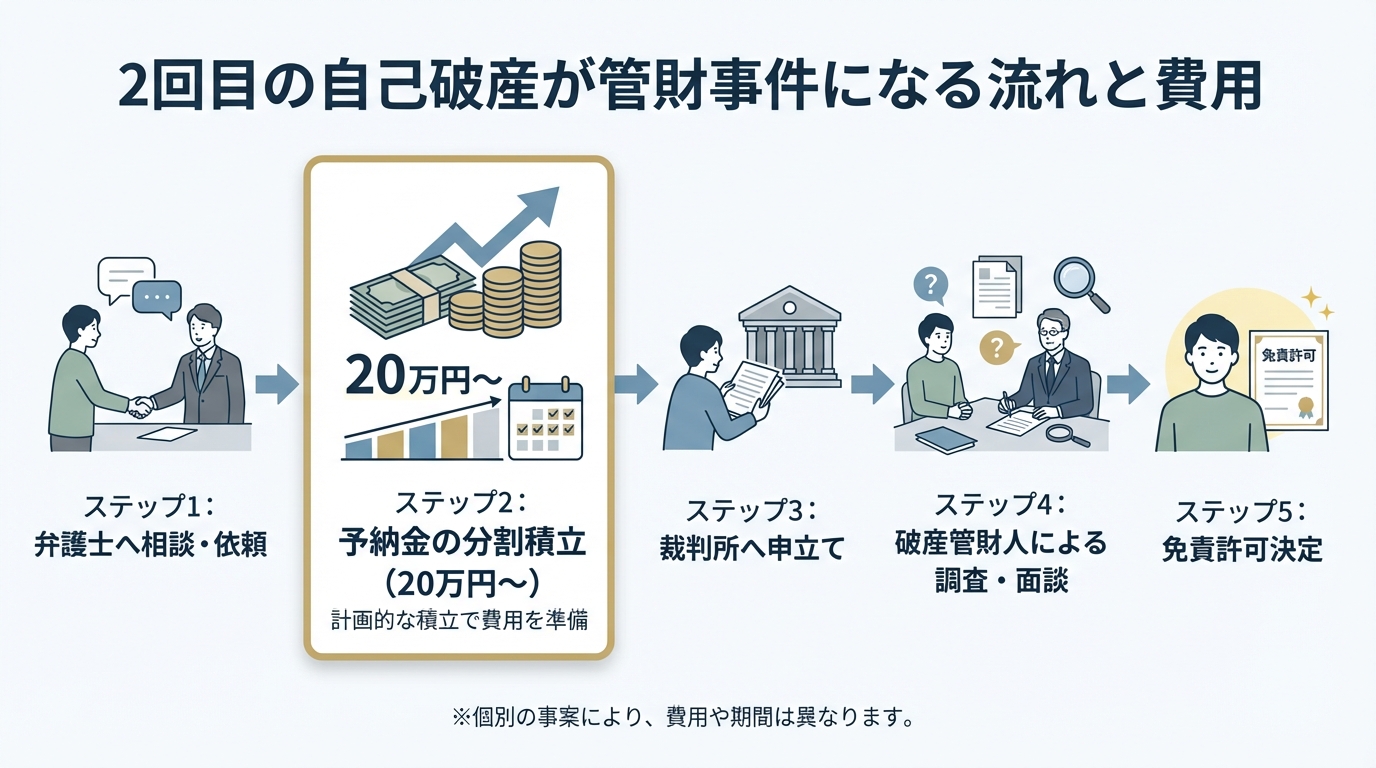

2回目の自己破産は可能?管財人の厳しい視点と裁量免責の対策について北九州の弁護士が解説

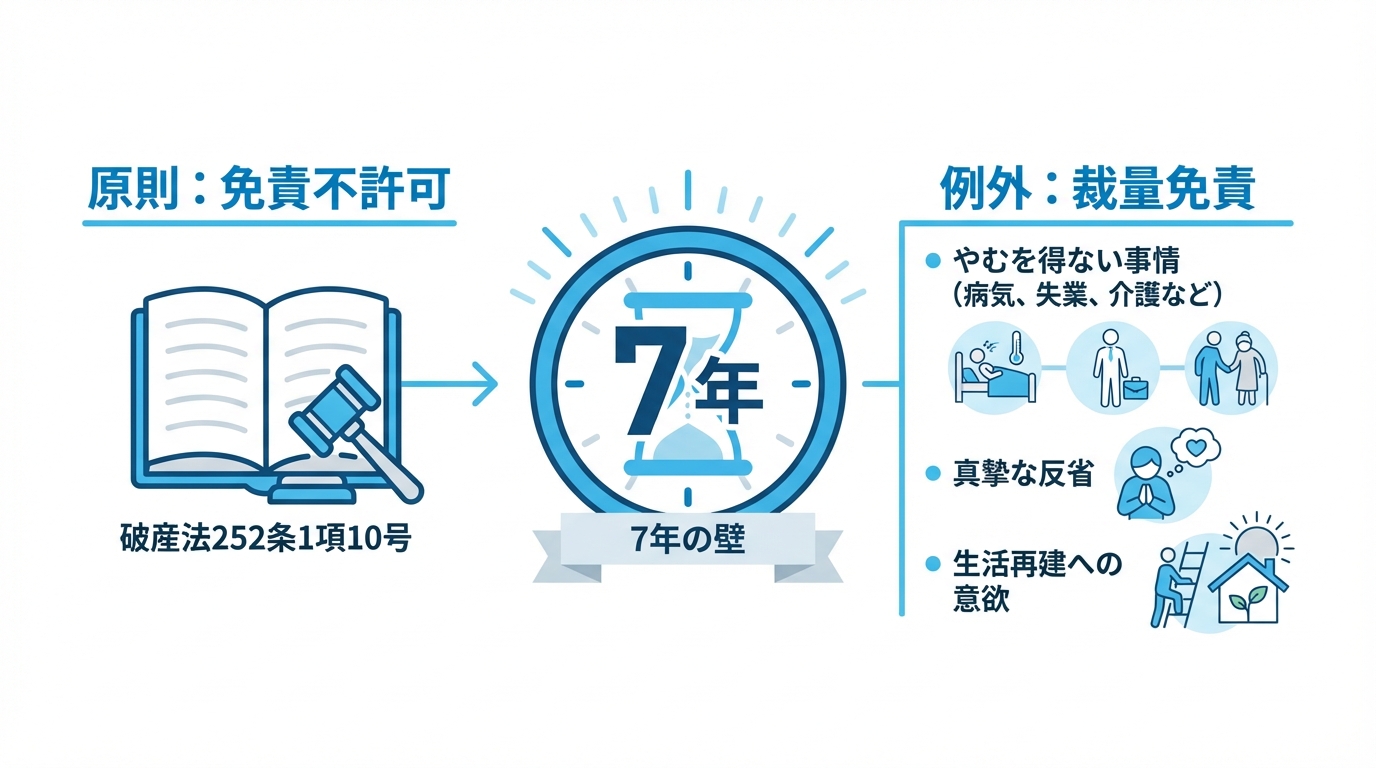

【結論】2回目の自己破産は可能。ただし審査は格段に厳しい

「一度自己破産をした人間が、二度も救済されるはずがない…」

過去に自己破産を経験された方が再び経済的に困窮したとき、このようにご自身を責め、誰にも相談できずに追い詰められてしまうケースは少なくありません。

しかし、結論から申し上げます。2回目の自己破産は法律上、可能です。道が完全に閉ざされているわけではありません。

ただし、1回目と同じように手続きが進むと考えるのは非常に危険です。裁判所の審査は、前回とは比較にならないほど厳格なものになります。まずは、2回目の自己破産に臨む上で知っておくべき、3つの重要なポイントを押さえてください。

- Point 1:法的には可能

自己破産の回数に法律上の制限はありません。何度でも申し立てること自体は可能です。 - Point 2:「7年の壁」と「裁量免責」が鍵

前回の免責許可決定の確定から7年以内に再度申し立てる場合、原則として免責が認められない「免責不許可事由」に該当します。しかし、様々な事情を考慮して裁判所の判断で免責を許可する「裁量免責」という制度があり、これが認められるかどうかが最大の焦点となります。 - Point 3:多くのケースで「管財事件」となりやすい

2回目の自己破産では、裁判所が選任する「破産管財人」が、借金の経緯や財産状況などを調査する「管財事件」として扱われるケースが多くなります。管財人の厳しい目に、申立人がどのように映るかが、運命の分かれ道となります。

この記事では、裁判所から破産管財人として選任されている現役の弁護士が、審査する側のリアルな視点から、2回目の自己破産を乗り越えるための具体的な対策を解説します。このテーマの全体像については、自己破産とは?メリット・デメリットや手続きの流れを解説で体系的に解説しています。

「7年の壁」は絶対ではない|期間内でも認められる裁量免責とは

2回目の自己破産を検討する際に、多くの方が最も気にされるのが「7年」という期間です。これは、破産法という法律に定められたルールに基づいています。

具体的には、破産法第252条1項10号で、前回の免責許可決定が確定した日から7年以内に再度、免責の申立てがあった場合は、原則として免責を許可しない「免責不許可事由」に該当すると定められています。

「やはり、7年経たないと無理なのか…」と落胆されるかもしれませんが、諦めるのはまだ早いです。法律には、原則があれば例外も設けられています。それが「裁量免責」という制度です。

裁量免責とは、たとえ免責不許可事由があったとしても、裁判所が「破産手続開始の決定に至った経緯その他一切の事情を考慮して」免責を許可することが相当であると判断した場合に、その裁量によって免責を認める制度を指します。

2回目、特に7年以内の自己破産では、この裁量免責を得られるかどうかが全てと言っても過言ではありません。では、どのような事情があれば、裁判所や管財人は裁量免責を積極的に検討するのでしょうか。例えば、以下のようなケースが挙げられます。

- 前回の破産後のやむを得ない事情

- 勤務先の倒産やリストラによる失業

- 本人や家族の重い病気や介護による高額な医療費負担

- 離婚に伴う養育費の負担増や収入の減少

- 自然災害による生活基盤の喪失

- 真摯な反省と生活再建への強い意欲

- 借金の原因を真摯に反省し、二度と繰り返さないための具体的な対策を立て、実行している

- 家計簿を丁寧につけるなど、収支管理を徹底している

- 破産管財人の調査に誠実に協力する姿勢がある

重要なのは、「仕方がなかった」と開き直るのではなく、前回の破産を真摯に受け止め、その後の人生を立て直そうと懸命に努力したにもかかわらず、やむを得ない事情で再び困窮してしまったという経緯を、客観的な資料に基づいて丁寧に説明することです。そうすることで、裁量免責が認められる可能性は十分にあります。

参照情報として、裁判所が公開している手続きの概要もご覧いただくと、より理解が深まるでしょう。

参照:破産・免責手続のあらまし | 裁判所

現役破産管財人としての経験から

私が破産管財人として多くの2回目の自己破産案件を調査してきた経験から申し上げますと、「7年以内」という理由だけで、機械的に免責不許可の意見を出すことはありません。むしろ、なぜ再び破産せざるを得なかったのか、その「やむを得ない事情」と、ご本人の「生活再建への真摯な姿勢」を最も重視します。

一方で、前回の破産原因を克服できていない、あるいは調査に非協力的であるといったケースでは、当然ながら厳しい判断を下さざるを得ません。管財人は、あなたの過去と現在を精査し、未来を託すに値するかを見極めているのです。その「分岐点」は、まさにあなたの誠実さにかかっています。

【現役管財人が解説】2回目の自己破産で審査される3つの重要ポイント

2回目の自己破産手続き、特に管財事件では、破産管財人が申立人の代理人弁護士から提出された資料を精査し、直接面談も行い、裁判所に対して「免責を許可すべきか否か」の意見を述べます。この管財人の意見が、裁判所の最終判断に極めて大きな影響を与えます。

では、私たち破産管財人は、2回目の申立てにおいて具体的にどこを厳しく見ているのでしょうか。ここでは、私が実際に審査で重視する3つのポイントを解説します。

ポイント1:前回の破産原因を克服し「変化」を示せているか

管財人が最も知りたいのは、「この人は前回の破産から何を学び、どう変わったのか?」という点です。

特に、前回の原因が浪費やギャンブルであった場合、単に「反省しています」「二度とやりません」と口で言うだけでは全く信用されません。管財人が評価するのは、言葉ではなく「客観的な証拠を伴う具体的な行動の変化」です。

- ギャンブル依存症が原因だった場合:

自助グループ(GAなど)へ定期的に参加している記録、専門の医療機関でのカウンセリングや治療を受けている診断書など、依存症克服に向けて第三者の助けを借りて真剣に取り組んでいる証拠が求められます。 - 浪費癖が原因だった場合:

クレジットカードを全て解約し、デビットカードや現金で生活している実態などが評価されます。

たとえ前回がリストラなどやむを得ない事情だったとしても、「その後、生活を立て直すためにどのような努力をしたのか」は厳しく問われます。再就職活動の記録、安定収入を得るための資格取得、節約の具体的な取り組みなど、逆境から立ち直ろうとした具体的な行動を示すことが重要です。前回のギャンブルによる借金を繰り返していないか、という点は特に厳しく見られます。

ポイント2:家計管理能力を証明する「家計表の精度」

「生活再建の意思」を客観的な形で示す、最も雄弁な資料。それが家計表です。

2回目の自己破産においては、手続き開始後も家計表の提出を求められることが多く、その「精度」が申立人の信頼性を左右しやすくなります。管財人は、単に収支のプラスマイナスを見ているわけではありません。以下の点を厳しくチェックしています。

- 継続性:申立ての直前に慌てて作ったものではなく、最低でも申立て前の3ヶ月以上、できれば半年以上にわたって継続的に記録されているか。

- 正確性:1円単位で収支が合い、レシートなどの裏付け資料と整合性が取れているか。

- 透明性:使途不明金や、不自然に高額な「現金引き出し」などがないか。

- 妥当性:収入に見合った支出内容か。身の丈に合わない贅沢な支出はないか。

丁寧につけられた家計表は、「私はこれだけ真剣に自分のお金の流れと向き合い、管理しようと努力しています」という何よりのメッセージになります。逆に、ずさんな家計簿は「この人はまだ経済観念が欠如しており、免責してもまた同じことを繰り返すだろう」という強い不信感を管財人に抱かせることになります。

ポイント3:生活再建への「具体的な計画と実行」

免責許可はゴールではなく、新たな生活のスタートです。管財人は、申立人が免責後に経済的に自立し、安定した生活を送れるかという未来の視点を非常に重視します。

そのため、「免責さえ受けられれば、あとは何とかなる」という甘い考えは通用しません。「二度とこのような事態に陥らないために、私は今後このように生活していきます」という、具体的で実現可能性の高い再建計画が求められます。

この計画には、以下のような要素が含まれているべきです。

- 安定収入の確保策:現在の就労状況、今後のキャリアプラン、必要であれば副業の検討など。

- 具体的な収支計画:家計表に基づいた、現実的な月々の生活費、貯蓄計画など。

- 家族の協力体制:家族が今回の破産をどう理解し、今後どのように協力・監督していくのか。

さらに重要なのは、計画が単なる「絵に描いた餅」ではなく、申立ての段階で既に行動に移されていることです。例えば、「節約を心がけます」と言うだけでなく、「既に格安SIMに乗り換え、固定費を月〇円削減しました」と実行した事実を示す。このような行動こそが、計画の信頼性を裏付け、管財人の「この人なら大丈夫だろう」という評価につながるのです。

2回目の自己破産の手続きと費用|管財事件と予納金について

2回目の自己破産は、手続き面、特に費用面で1回目とは大きく異なる点があります。それは、ほぼ全てのケースで「管財事件」として扱われることです。

管財事件とは、裁判所によって選任された破産管財人が、申立人の財産調査、換価、配当や、免責を認めてよいかの調査を行う、より厳格な手続きです。1回目の自己破産では、特にめぼしい財産がない場合、この管財人が選任されない「同時廃止事件」で終わることが多いですが、2回目では免責不許可事由に該当するため、その調査のために管財人が選任されるのです。

管財事件になると、申立人は弁護士費用とは別に、裁判所に「予納金」を納める必要があります。これは、破産管財人の報酬などに充てられる費用です。

予納金の額は裁判所の運用や個別の事案によって異なりますが、管財事件ではまとまった予納金が必要となることがあります。財産状況や事案の複雑さによっては、さらに高額になる可能性もあります。

「そんな大金、すぐに用意できない…」と不安に思われるかもしれません。しかし、ご安心ください。弁護士にご依頼いただければ、裁判所への申立て準備を進めながら、この予納金を分割で積み立てていくことが可能です。経済的に困窮している状況を十分に理解しておりますので、無理のない積立計画を一緒に立てていきましょう。詳しい自己破産の費用については、別の記事でも解説しています。

2回目の自己破産に関するよくあるご質問

ここでは、2回目の自己破産をご検討中の方からよく寄せられるご質問にお答えします。

Q. 2回目の破産費用は1回目より高くなりますか?

A. はい、高くなる可能性が非常に高いです。

前述の通り、2回目の自己破産はほぼ全件が「管財事件」となるためです。弁護士費用に加えて、裁判所に納める「予納金」(北九州では20万円~が目安)が別途必要になるため、1回目が同時廃止事件で済んだ場合と比較すると、総額は高くなる傾向にあります。ただし、費用が準備できないからと諦める必要はありません。弁護士にご相談いただければ、分割での積立など、ご状況に応じた支払い方法をご提案できます。

Q. 前回と同じギャンブルが原因です。もう無理でしょうか?

A. 厳しい道のりですが、裁量免責を得る可能性はあります。

正直に申し上げて、前回と同じギャンブル等の浪費が原因である場合、免責のハードルは高くなります。これは悪質な免責不許可事由と判断されるためです。しかし、完全に道が閉ざされたわけでもありません。

裁量免責の可能性を探るためには、もはや本人の「やめます」という言葉だけでは不十分です。客観的な形で更生の努力を示すことが絶対条件となります。具体的には、

- ギャンブル依存症の専門医療機関を受診し、治療を継続していること

- 自助グループへ参加し、依存症から脱却しようと努力していること

- 家族に給与を全て預け、お小遣い制にするなど、二度とギャンブルができない環境を構築していること

上記のような、第三者から見ても「本気で更生しようとしている」と認められる具体的な行動が必要です。厳しい状況であることは間違いありませんが、まずは正直に全てをお話しいただくことから始まります。

Q. 申立ての準備で、絶対にやってはいけないことはありますか?

A. 最もやってはいけないのは「嘘をつくこと・隠し事をすること」です。

2回目の自己破産で裁量免責を得るためには、管財人や裁判所からの信頼を得ることが不可欠です。少しでも不誠実な対応があれば、その信頼は損なわれ、免責判断に不利に働くおそれがあります。具体的には、以下のような行為は絶対に避けてください。

- 財産の一部を隠す(預金、保険、自動車など)

- 友人や親族など、特定の債権者にだけ優先的に返済する(偏頗弁済)

- 借金の経緯や理由について、事実と異なる説明をする

破産管財人は、調査のプロです。預金通帳の履歴、郵便物、信用情報などから、あらゆる情報を徹底的に調査します。小さな嘘や隠し事でも、発覚して不利な事情として扱われるおそれがあります。たとえ不利な事実であっても、正直に全てを話して誠実に対応すること。その積み重ねが、裁量免責を得るための重要なポイントになります。なお、自己破産をしても支払い義務が残る非免責債権もありますので、注意が必要です。

まとめ|2回目の破産は「管財人の視点」を持つ弁護士への相談が鍵

本記事で解説してきた通り、2回目の自己破産は法律上可能ですが、その道のりは決して平坦ではありません。

- 前回の免責から7年以内の申立ては、原則として免責不許可事由に該当する。

- しかし、やむを得ない事情や更生の態度が認められれば「裁量免責」の可能性がある。

- 手続きはほぼ全件「管財事件」となり、破産管財人による厳格な調査が行われる。

- 管財人は、①前回の破産からの変化、②家計管理能力、③具体的な再建計画を重視する。

そして、この厳格な審査の結果を大きく左右するのが、破産管財人の存在です。だからこそ、2回目の自己破産を成功させるためには、単に申立ての代理人としての経験が豊富なだけでなく、審査する側である「破産管財人」の視点を熟知した弁護士によるサポートが不可欠なのです。

管財人がどのような点に疑問を抱き、どのような資料を求め、どのような説明をすれば納得するのか。その機微を知り尽くしているからこそ、的確な準備と対応が可能になります。

「もう後がない」「誰にも相談できない」と一人で悩み、追い詰められていませんか。厳しい道のりであることは事実ですが、正しい準備を誠実に行うことで、生活を立て直すための道が開ける可能性は高まります。私たちは、あなたの伴走者として、その険しい道を最後まで共に歩みます。

まずは勇気を出して、あなたの状況をお聞かせください。ご相談は無料です。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

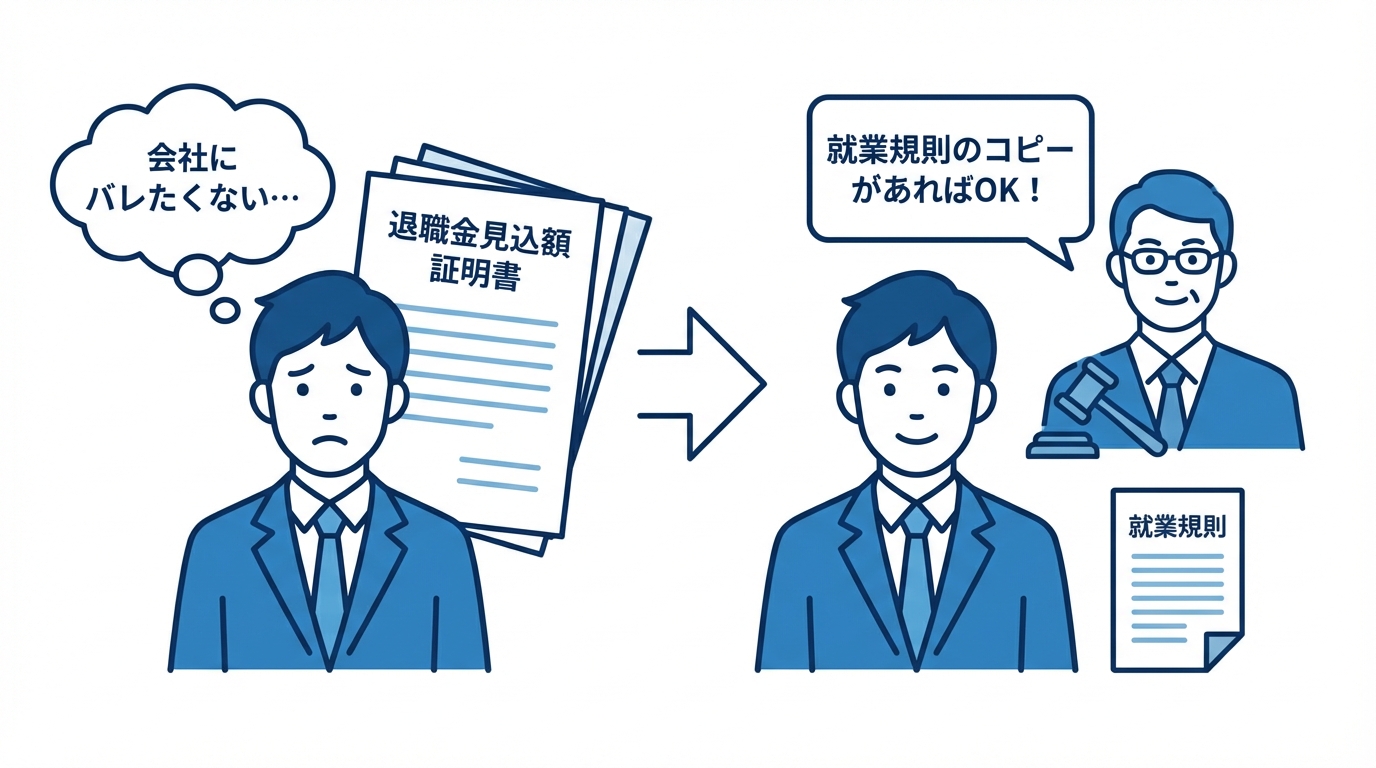

公務員・大手企業の債務整理|退職金証明書を会社に頼まず解決する方法 北九州の弁護士が解説

【結論】公務員・大手企業の債務整理|職場に知られる「2つの要因」と実践的な解決策

安定した職務に就かれているからこそ、借金の問題は周囲に相談できず、一人で抱え込んでしまいがちです。 特に、公務員や北九州エリアの大手企業にお勤めの方にとって、「債務整理をすると職場に知られるのではないか」「現在の地位や将来のキャリアに影響するのではないか」という懸念は、解決への一歩を躊躇(ためら)わせる最大の要因ではないでしょうか。

しかし、実務の現場を知る弁護士の視点から申し上げれば、職場に知られる原因は主に2つのパターンに限られており、適切な手順を踏むことでリスクをコントロールできるケースが大半です。この記事の結論を最初にお伝えします。

- 会社に「退職金見込額証明書」を請求せずに進められるケースも多いです。就業規則(退職金規定)のコピーがあれば、裁判所に提出する計算書を弁護士が作成・代用できる場合があります。

- 「共済組合」や「社内貸付」がある場合、自己破産・個人再生をすると職場に知られる可能性が極めて高いです。しかし、その場合でも「任意整理」という別の手続きで、職場に知られず解決できる道があります。

- 自己破産をしても、公務員の職を失うことはありません。法律で身分が保障されており、破産は解雇理由にならないと定められています。(一部の資格制限職種を除く)

この記事では、北九州エリアで公務員や大手企業にお勤めの方の債務整理を多数担当し、かつ現在も「破産管財人」や「個人再生委員」として裁判所から選任され審査を行う立場にある弁護士が、職場や周囲への影響を最小限に抑えながら借金問題を解決する実務的な手法を解説します。

「退職金見込額証明書」の取得:会社への請求を回避する実務的手法

己破産や個人再生の手続きにおいて、ご自身の資産状況を明らかにするため、「退職金見込額証明書」の提出が必要となるケースは少なくありません。 しかし、総務や人事担当部署に証明書の発行を申請することで、「近々退職するつもりなのだろうか?」といった誤解を招く懸念があります。この心理的なハードルが原因で、専門家への相談を躊躇されてしまう方も多くいらっしゃいます。

しかし、実務上は、必ずしも会社発行の証明書そのものが必須となるわけではありません。会社に発行を依頼することなく、客観的な資料を用いて退職金額を疎明(証明)し、問題をクリアできる代替手段が存在します。

なぜ自己破産・個人再生で退職金見込額の証明が必要なのか?

そもそも、なぜまだ受け取っていない退職金について証明する必要があるのでしょうか。それは、法律上、将来受け取る権利のある退職金も「財産」の一種と見なされるためです。

自己破産では、債権者に公平に配当するために、破産する方がどのような財産を持っているかを正確に把握する必要があります。また、個人再生では、所有している財産の総額(清算価値)以上の金額を返済する計画を立てなければならないというルール(清算価値保障原則)があります。どちらの手続きにおいても、退職金は清算すべき財産の基準に含まれるため、その見込額を裁判所に報告する必要があるのです。

参照:破産法

【実務上の解決策】就業規則(退職金規定)に基づき、弁護士が計算書を作成する方法

会社に知られずに退職金額を疎明する(証明する)には、どうすればよいのでしょうか。 実務上よく行われている代替手段として、会社の「就業規則(退職金規定)」を用いる方法があります。

労働基準法上、就業規則は従業員がいつでも確認できる状態にしておくことが義務付けられています。そのため、ご自身で就業規則の「退職金の計算方法」が書かれたページを確認し、コピー(またはスマートフォンの写真など)をご準備いただければ、会社に怪しまれることなく資料を揃えることが可能です。 その規定と、あなたの勤続年数等のデータがあれば、弁護士が規定に基づいて正確な計算を行い、「退職金見込額計算書」を作成して裁判所に提出することが可能です。

弁護士としての経験

当事務所では、これまで北九州市内の公務員の方や、TOTO、安川電機、日本製鉄関連といった大手企業にお勤めの方から数多くのご相談をお受けしてきました。 その中で、「会社に知られたくない」というご事情から退職金見込額証明書を取得できないケースは多々ありますが、多くの事案において、上記の「退職金規定に基づく計算書」による代用が認められています。 もちろん個別の事案によりますが、規定に基づいた客観的な計算であれば、裁判所の手続きは問題なく進められるケースが大半ですので、過度にご心配なさらずご相談ください。

現役管財人・再生委員の視点から作成する「裁判所が納得する計算書」

「会社が出した証明書じゃなくて、本当に裁判所は認めてくれるのか?」と不安に思われるかもしれません。 私は、弁護士として代理人を務めるだけでなく、裁判所から選任されて審査を行う「破産管財人」や「個人再生委員」も現在進行形で務めています。

つまり、「提出された退職金計算書が適正かどうかをチェックする側」の視点を持っています。 どのような根拠資料(規定の写し等)が添付されていれば資産評価として適切と判断されるか、小倉支部の実務運用を熟知しています。そのため、単なる試算ではなく、裁判所の視点に耐えうる精度の高い計算書を作成することが可能です。これは実務を知る専門家だからこそ提供できる、確かなサポート体制です。

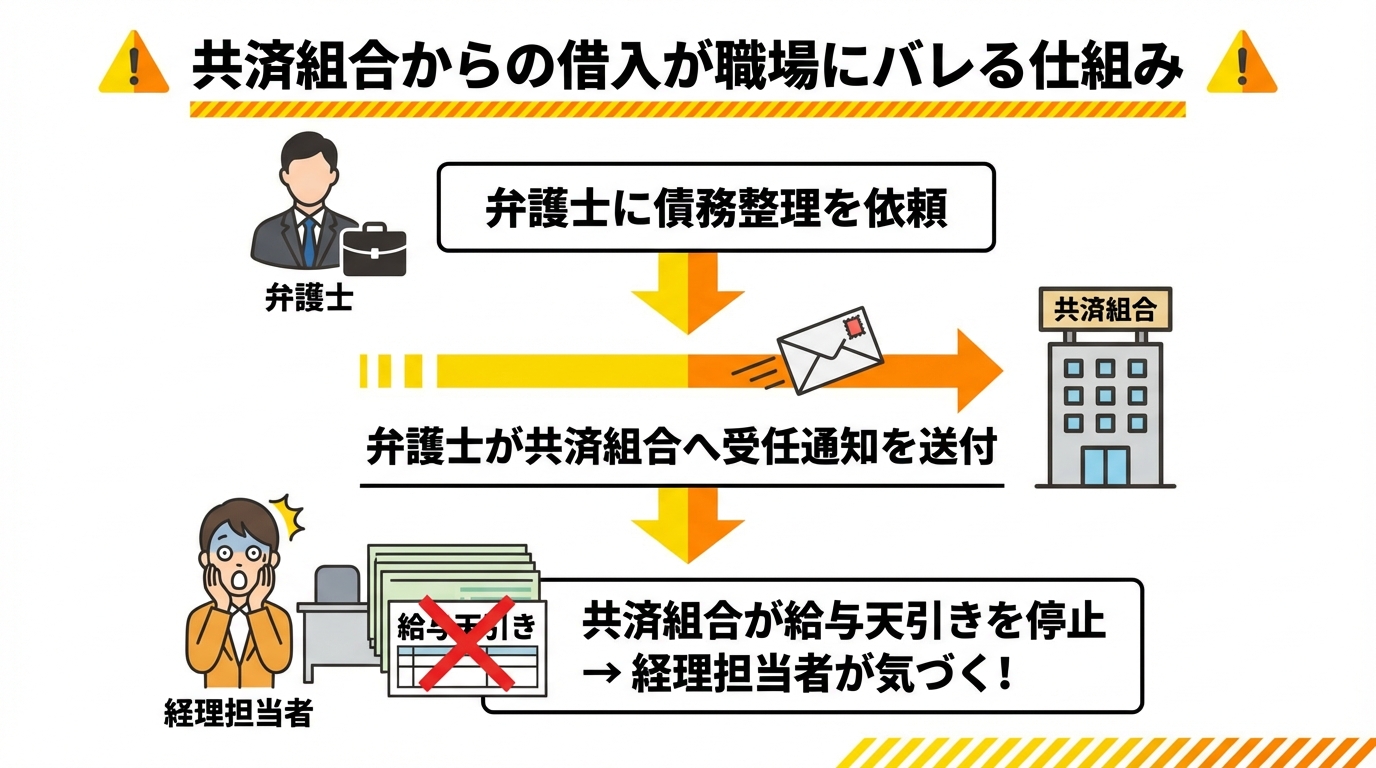

職場バレのもう一つの原因「共済組合・社内貸付」の真実

退職金の問題をクリアできても、もう一つ注意すべき点があります。それは「共済組合」や会社からの「社内貸付制度」を利用している場合です。誠に申し上げにくいことですが、これらの借入がある場合、自己破産や個人再生を選択すると、職場に知られてしまう可能性が極めて高くなります。

これは決して脅しではありません。手続きの仕組み上、避けられない問題なのです。しかし、だからといって諦める必要はありません。リスクを正直にお伝えした上で、最善の解決策をご提案するのが私たちの務めです。

なぜバレる?給与天引きと「債権者平等の原則」

自己破産や個人再生には、「債権者平等の原則」という大原則があります。これは、「お金を貸してくれた全ての債権者を、借入先や理由に関わらず平等に扱わなければならない」というルールです。消費者金融も、銀行も、そして共済組合や会社も、すべて同じ「債権者」として扱われます。

そのため、「共済組合の借金だけは今まで通り給与天引きで返済を続け、他の借金だけ整理する」ということは認められません。弁護士に依頼すると、まず全ての債権者(共済組合を含む)に対して「受任通知」という手紙を送付し、取り立てと返済をストップさせます。この通知を受け取った共済組合や会社の経理担当者は、給与からの天引きを停止せざるを得ません。その結果、「なぜ天引きが止まったのか?」ということから、債務整理の事実が知られてしまうのです。

債務整理には主に3つの手続きがあり、それぞれに特徴があります。全体像については、債務整理3手続きの違いで体系的に解説しています。

対策:共済貸付を外して「任意整理」で解決する道

では、共済組合からの借入がある場合、職場に知られずに解決する方法は全くないのでしょうか。いいえ、道はあります。それが「任意整理」という手続きです。

任意整理は、自己破産や個人再生とは異なり、裁判所を介さず、弁護士が債権者と直接交渉して将来の利息カットや分割払いの見直しを行う手続きです。この手続きの最大のメリットは、整理する相手を選ぶことができる点です。

つまり、「共済組合や社内貸付は手続きから除外し、これまで通り給与天引きを続ける。その一方で、消費者金融やクレジットカード会社との間だけで任意整理を行う」という柔軟な対応が可能です。これにより、職場に知られるリスクを下げながら、借金の負担を軽減できる可能性があります。収入が安定している公務員や大手企業社員の方は、この任意整理の交渉を有利に進めやすいという側面もあります。

どのような状況であれば周囲に知られずに債務整理を進められるか、その条件と対策もあわせてご覧ください。

現役管財人が解説する「退職金」の資産評価と計算基準

「「退職金も財産とみなされる」と聞くと、「将来受け取るはずの退職金まで全額処分の対象になるのではないか」と不安に思われる方がいらっしゃいます。 しかし、実務上は退職金が全額没収されるようなことは原則としてありません。特に、現時点で退職する予定がない(将来受給する)ケースにおいては、見込額の全額ではなく、そのごく一部のみを資産として計上する運用ルールが確立されています。

ここでは、福岡地方裁判所小倉支部で破産管財人・個人再生委員を務める私の実務経験に基づき、実際の現場で適用されている評価基準について解説します。

自己破産:「退職金見込額の8分の1」が資産になる

自己破産の手続きでは、在職中の方の退職金見込額について、実務上「退職金見込額の8分の1」を目安に資産計上する運用がみられます(裁判所や事案により取扱いが異なる場合があります)。なぜ8分の1かというと、今すぐ退職するわけではなく、将来自己都合で退職したり、懲戒解雇されたりすれば満額もらえない可能性がある、といった不確実性が考慮されているためです。

例えば、現時点での退職金見込額が800万円だとします。この場合、資産として評価されるのは、その8分の1である100万円です。この100万円と、預貯金や自動車など他の資産を合計した額が、債権者への配当の原資となります。多くのケースでは、この8分の1ルールにより、退職金が原因で手続きが不利になることはありません。

個人再生:「清算価値」に加算され返済額に影響する

個人再生の場合、自己破産のように財産が処分されることはありません。しかし、退職金見込額の8分の1は、返済計画を立てる上での基準となる「清算価値」に加算されます。

個人再生には、「もし自己破産した場合に債権者に配当されるであろう金額以上の返済はしなければならない」という「清算価値保障原則」があります。そのため、退職金見込額の8分の1が高額になる場合、それが最低返済額に影響し、再生計画における総返済額が増える可能性があります。とはいえ、それでも元本が大幅に圧縮されるメリットは非常に大きく、生活再建への有効な手段であることに変わりはありません。

個人再生の手続きや影響については、個人再生のよくあるご質問でも詳しく解説しています。

北九州の公務員・大手企業社員のためのQ&A

ここでは、北九州市役所や福岡県警、地域の学校にお勤めの教職員の方、またTOTO、安川電機、日本製鉄、黒崎播磨といった地元企業にお勤めの方から特によくいただくご質問にお答えします。

Q. 自己破産すると公務員をクビになりますか?

A. いいえ、なりません。

これは最も多いご質問ですが、明確に否定できます。地方公務員法や国家公務員法では、職員として在職できない「欠格事由」が定められていますが、その中に「破産手続開始の決定を受けたこと」は含まれていません。したがって、一般の行政職、教員、警察官、消防官などが自己破産を理由に懲戒処分を受けたり、解雇されたりすることは法律上ありえません。

ただし、警備員や保険募集人など、一部の資格や職業に就くことが一時的に制限されるケースはありますので、ご自身の職種が該当するかどうかは事前にご相談ください。

参照:地方公務員法

Q. 官報に載ると、同僚にバレますか?

A. その可能性は限りなくゼロに近いです。

自己破産や個人再生をすると、国が発行する「官報」という機関紙に氏名と住所が掲載されるのは事実です。しかし、考えてみてください。あなたの周りに、官報を毎日購読したり、インターネットでわざわざ検索したりしている同僚がいるでしょうか。答えは、まず「いない」はずです。

膨大な情報の中から特定個人の名前を探し出すのは至難の業であり、実務経験上、官報から職場や友人に知られたというケースは聞いたことがありません。過度な心配は不要です。ご家族への影響についても同様に、正しい知識を持てば過度に恐れる必要はありません。

Q. 弁護士や裁判所から職場に電話がかかってきますか?

A. 原則としてありません。

弁護士にご依頼いただいた時点で、私たちは直ちにすべての債権者へ受任通知を送付します。この通知が貸金業者に届けば、貸金業法の規制により、債務者本人への直接の取立てが原則として制限されます。督促の電話や郵便はすべてストップし、連絡窓口は当事務所に一本化されます。

もちろん、裁判所からの連絡もすべて代理人である弁護士事務所に来ますので、ご自身や職場に直接電話がかかってくることは一切ありません。平穏な日常を取り戻すこと、それも弁護士に依頼する大きなメリットの一つです。この督促を止める効力は、受任通知が債権者に届いた後に発生します。

退職金の試算や職場への対応は、実務を知る「審査する側」の弁護士にご相談ください

公務員や大手企業にお勤めの方の債務整理は、その安定した社会的地位ゆえに、特有の配慮と専門知識が求められます。

- 会社に知られずに「退職金見込額」を証明する専門的な計算

- 「共済組合」からの借入がある場合の、最適な手続き選択

- 裁判所の運用を熟知した上での、正確な資産評価

これらの課題をクリアし、現在の職務環境を守りながら借金問題を解決するためには、実務に精通した専門家のサポートが不可欠です。

当事務所の弁護士は、依頼者の代理人として活動する一方で、現在も「破産管財人」や「個人再生委員」として裁判所から選任され、申立ての内容を審査する役割を担っています。 つまり、裁判所が「どこを重点的にチェックするか」「どのような資料があれば認めるか」という判断基準(採点基準)を熟知しています。 この視点を活かし、裁判所の視点に耐えうる精度の高い申立て準備を行うことで、予期せぬトラブルを防ぎ、スムーズな解決へと導くことが可能です。

ご相談内容については守秘義務を遵守し、ご家族や職場に知られることのないよう最大限配慮して手続きを進めます。北九州で誰にも言えずに悩み続けている方は、ぜひ一度、実務のプロフェッショナルである当事務所にご相談ください。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

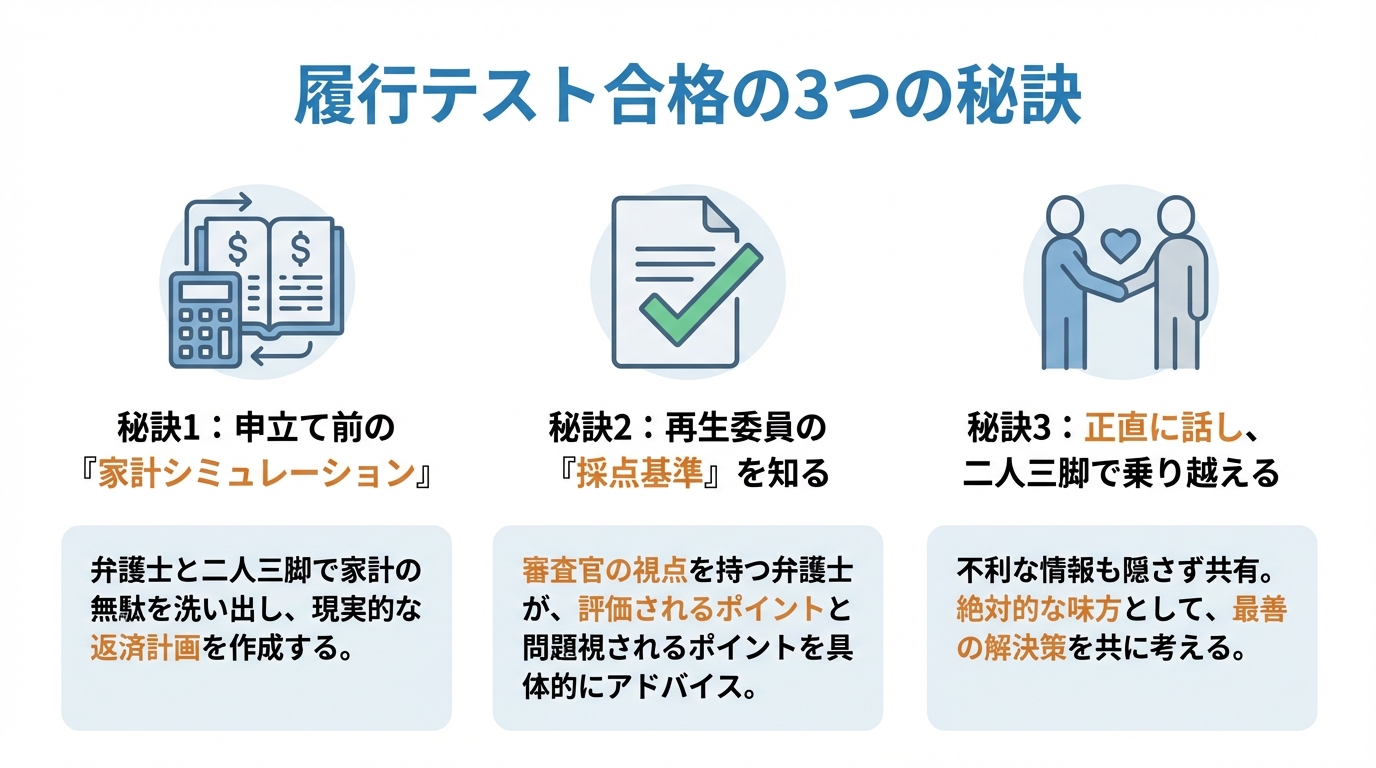

個人再生の履行テストとは?家を守るための対策を北九州の弁護士が解説

【結論】個人再生で家を守る鍵は「履行テスト」にあり

現役の個人再生委員も務める弁護士の実務経験上、個人再生で家を残せるかどうかは、申立て後に行われる履行テスト等(運用は裁判所により異なります)への対応が重要なポイントになります。

住宅ローン以外の借金がかさみ、「もう家を手放すしかないのか…」と追い詰められているかもしれません。しかし、個人再生の「住宅ローン特則」を使えば、大切なマイホームを守りながら生活を再建する道があります。

ただし、その道には「履行テスト」という最大の関門が待ち構えています。このテストを乗り越えなければ、家を守ることはできません。まずは、この記事の結論からお伝えします。

- 【結論1】「履行テスト」とは?

あなたが裁判所に提出した返済計画(再生計画)通りに、本当に返済を続けられるかを行動で証明するための「予行演習」です。期間は裁判所の運用により異なりますが、概ね3〜6か月程度とされています。 - 【結論2】なぜ重要なのか?

履行テストで積立の遅延や不履行があると、返済の見込みに疑義が生じ、手続に不利に働く可能性があります。そうなれば、家を手放さざるを得ない状況に陥りかねません。 - 【結論3】誰が何を見ているのか?

裁判所から選任された「個人再生委員」が、あなたの「家計簿」と「積立実績」を厳しくチェックします。単にお金が積み立てられているかだけでなく、そのお金がどこから捻出されているのか、家計全体が健全か、という点まで 精査 されます。

この記事では、実際に福岡地方裁判所小倉支部で個人再生委員を務める弁護士が、履行テストのリアルな実態と、家を守り抜くための具体的な対策を徹底解説します。

個人再生の最大の山場「履行テスト」とは?北九州の実務を解説

個人再生を申し立てると、すぐに借金の返済が始まるわけではありません。まず、再生計画が裁判所に認められる(認可される)必要があります。その認可・不認可を判断する上で、極めて重要なプロセスが「履行テスト」です。

履行テストは再生計画の「予行演習」

履行テストは、いわば再生計画という本番に向けた「予行演習」や「マラソンのトレーニング」のようなものです。

裁判所は、あなたが作成した再生計画を見て、「本当にこの計画通りに、3年~5年間も返済を続けられるのだろうか?」と慎重に判断します。口頭での「頑張ります」という決意だけでは信用されません。裁判所が求めているのは、「計画通りに返済できる能力がある」という客観的な証拠です。

その証拠を示すために、申立て後から再生計画が認可されるまでの間、実際に毎月一定額を積み立てていく。これが履行テストの本質であり、あなたの返済能力と意思を証明する「信用作り」のプロセスなのです。

期間・金額・積立方法|福岡地裁小倉支部の運用

履行テストの具体的な運用は裁判所によって異なりますが、ここでは北九州地域を管轄する福岡地方裁判所小倉支部での一般的な実務について解説します。

- 期間:申立てから再生計画の認可決定が出るまでの約6ヶ月間が一般的です。

- 積立額:ご自身が作成した再生計画で毎月返済していく予定の金額(計画弁済予定額)と同額を積み立てます。

- 積立先:申立てを依頼した代理人弁護士の預り金口座や、裁判所から選任された個人再生委員が指定する銀行口座に、毎月指定された期日までに振り込む形で進められます。

このテスト期間中は、積立と並行して、毎月の家計全体の収支を記録した「家計簿」の提出も求められます。

1回の遅れが命取りに?履行テストの重要性

「もし1回くらい、支払いが遅れても大丈夫だろう」という甘い考えは絶対に禁物です。

履行テストで積立の遅延や不履行が一度でもあれば、再生委員は「この人は、テスト期間であるわずか半年の間ですら計画を守れない。それならば、今後3年以上にわたる本番の返済を遂行できるはずがない」と判断します。その結果、裁判所に「計画遂行の見込みなし」という厳しい意見が伝えられ、再生計画が不認可となる可能性が極めて高まります。

再生計画が不認可になれば、個人再生手続きは失敗(廃止)となり、最悪の場合、自己破産を選択せざるを得ず、守りたかった家を失うことになりかねません。まさに、1回の遅れが命取りになり得る、非常に重要なテストなのです。より詳しい手続きの流れについては、個人再生に関する解説記事もご参照ください。

現役再生委員が見た「不認可」となる人の典型パターンと家計簿の罠

私は、福岡地方裁判所小倉支部から個人再生委員として選任され、数多くの申立人の方々の履行テストを監督する立場にあります。いわば「テストの審査官」です。

その経験から断言できるのは、履行テストでつまずく方には、いくつかの共通したパターンがあるということです。ここでは、再生委員がどのような視点で家計簿をチェックし、「不認可」の判断に至るのか、その典型的なパターンを具体的に解説します。

パターン1:収支の辻褄が合わない(赤字なのに積立できている)

私たちが家計簿をチェックする際、まず確認するのが「数字の整合性」です。具体的には、「収入 − 支出 = 積立額」という計算が合っているかを見ます。

ここで最も疑念を抱くのが、「家計簿上は毎月2万円の赤字なのに、なぜか履行テストの積立金5万円はきちんと入金されている」というケースです。この差額の7万円は一体どこから来たのでしょうか?

再生委員は、「親族から一時的に借りたのではないか?」「別のクレジットカードでキャッシングして穴埋めしたのではないか?」と推測します。もしこれが事実であれば、それは自力での返済能力がないことの何よりの証明です。このような状況は、返済計画の実現可能性を根本から否定するものであり、不認可に直結する非常に危険な兆候です。

パターン2:使途不明金が多い(浪費グセが治っていない)

家計簿に「使途不明金」が多いのも、危険なパターンです。特に、給料日後などにATMで頻繁に現金を引き出しているにもかかわらず、その使い道が家計簿に具体的に記載されていないケースが典型です。

再生委員は、「この使途不明金は、申告していないギャンブルや、生活に不要な買い物に使われているのではないか?」と疑います。個人再生は、債権者に多大な迷惑をかける代わりに、生活再建のチャンスを与えてもらう手続きです。それにもかかわらず、浪費グセが改善されていないと判断されれば、「この人は本気で生活を立て直す意思がない」と見なされても仕方ありません。

使途不明金の多さは、経済的な更生の意思欠如の表れと捉えられ、再生計画の認可に大きなマイナス評価となります。特にギャンブルなどが原因で借金が膨らんだケースでは、自己破産手続きにおいても厳しくチェックされるポイントであり、注意が必要です。こうした浪費は、自己破産における免責不許可事由にも該当する可能性があります。

パターン3:家計改善の努力が見られない(固定費が高いまま)

履行テストの積立ができていさえすれば良い、というわけではありません。再生委員は、家計全体を健全化しようとする「姿勢」も評価します。

例えば、収入に対して不相応に高額な通信費、過剰な生命保険料、利用していないサブスクリプションサービスなどが放置されていないか、といった点です。

これらの固定費は、少しの手間で見直せば、毎月数千円から数万円の余剰資金を生み出せるはずです。それにもかかわらず、家計が苦しいと言いながら固定費を削減する努力が見られない場合、「家計管理への意識が低く、今後も計画的な返済は難しいだろう」と判断される可能性があります。格安SIMへの乗り換えや保険の見直しなど、具体的な改善努力を示すことが重要です。団体信用生命保険に加入している場合など、住宅ローンと生命保険の関係も整理しておく必要があります。

住宅ローン特則で家を残すための「履行テスト合格」の秘訣

では、どうすればこの厳しい履行テストをクリアし、住宅ローン特則を使って大切な家を守り抜くことができるのでしょうか。ここでは、審査官の視点から見た「合格の秘訣」を3つお伝えします。

秘訣1:申立て前の「家計シミュレーション」が9割

個人再生の成否は、弁護士に依頼し、申立ての準備を始めた段階で、その9割が決まっていると言っても過言ではありません。

いきなり履行テストという本番に挑むのではなく、まずは弁護士という専門家と一緒に、数ヶ月間、家計簿をつける練習をすることから始めます。家計の無駄を徹底的に洗い出し、収入と支出を正確に把握する。その上で、無理なく、かつ現実的な返済計画(再生計画案)を練り上げていくのです。

この事前の「家計シミュレーション」こそが、履行テスト合格への最短ルートです。テストが始まってから慌てるのではなく、万全の準備をして臨むことが何よりも重要です。

秘訣2:再生委員の「採点基準」を知る弁護士を選ぶ

テストで高得点を取るためには、採点官がどこを見ているか、つまり「採点基準」を知ることが有効です。これは個人再生の履行テストでも全く同じです。

当事務所の弁護士は、現在も福岡地裁小倉支部から個人再生委員として選任され、申立人を審査する立場にあります。だからこそ、裁判所の最新の運用や、再生委員が家計簿のどこを「評価するのか」、どこを「問題視するのか」という生きた情報を熟知しています。

私たちは、現役の個人再生委員としての経験を踏まえ、裁判所運用を前提にした実務的な観点から、個別事情に即した助言を行います。

秘訣3:正直にすべてを話し、二人三脚で乗り越える

弁護士に対して、不利な情報(隠したい支出や、申告していない借金など)を隠すことは、最も危険な行為です。後から発覚した場合、信頼関係が崩れ、手続き自体が頓挫しかねません。

どんなに厳しい状況であっても、どんなに話しにくい内容であっても、どうか正直に私たち弁護士にお話しください。私たちはあなたの絶対的な味方であり、どんな困難な状況でも、必ず最善の解決策を一緒に考え抜きます。

履行テストは孤独な戦いではありません。専門家と二人三脚で、計画的に準備を進めることで、乗り越えられる可能性を高めることができます。特に、地元の裁判所の実務に精通した弁護士と連携することが、スムーズな手続きの鍵となります。

履行テストに関するよくあるご質問(Q&A)

最後に、履行テストに関してご相談者様からよく寄せられる質問にお答えします。

Q. 履行テスト中に急な出費(冠婚葬祭や医療費など)があったら?

A. まず、絶対に無断で積立を止めないでください。それが最もやってはいけない対応です。

予期せぬ出費があった場合は、すぐに依頼している弁護士に連絡・相談してください。弁護士から再生委員に事情を正直に説明し、今後の対応について指示を仰ぎます。冠婚葬祭や病気・怪我の治療費など、正当な理由があれば、一時的な減額や猶予が認められる可能性は十分にあります。隠さずに、正直に報告することが何よりも重要です。

Q. 履行テストで積み立てたお金は没収されるのですか?

A. いいえ、没収されるわけではありませんのでご安心ください。

積み立てたお金の取扱いは、裁判所の運用(個人再生委員が選任されるか等)によって異なります。個人再生委員が選任される場合におけるの福岡地方裁判所小倉支部での運用ですが、再生委員報酬全額を事前に準備できていなかった場合には、積立金から再生委員報酬が控除され、残額が返還されることになります。一方で、再生委員報酬全額を事前に準備できていた場合には、積立金をそのまま認可後の弁済原資等に充てることができることになります。

Q. 北九州で住宅ローン特則を利用するための最低条件は?

A. 住宅ローン特則を利用して家を残すためには、いくつかの条件を満たす必要があります。主なものは以下の通りです。

- 住宅の購入やリフォームを目的としたローンであること

- ご自身が所有し、実際に居住している家であること

- 住宅ローンを組んだ金融機関以外の抵当権(例えば、事業資金の借入の担保など)が設定されていないこと

これらの条件に当てはまるかどうかは、専門的な判断が必要です。ご自身の状況で利用可能か、ぜひ一度、当事務所の無料相談でご確認ください。個人再生を利用すれば、家だけでなく一定の財産を守りながら手続きを進めることも可能です。

より詳細な情報については、以下の資料もご参照ください。

参照:法務省「個人債務者の民事再生手続に関する要綱」

まとめ:北九州で家を守る個人再生なら、現役再生委員にご相談を

今回は、個人再生で家を守るための最大の関門である「履行テスト」について、その重要性と対策を解説しました。

履行テストは、単なる積立作業ではありません。あなたの「生活再建への本気度」が問われる、裁判所からのメッセージです。一人で乗り越えるには、あまりに厳しい関門かもしれません。

しかし、実務のポイントを踏まえた専門家のサポートを受けることで、手続きを進めやすくなる場合があります。私たちは、現役の個人再生委員としての経験に基づき、あなたの家計状況に合わせた最適な再生計画の立案から、履行テスト中の家計指導、裁判所への報告まで、一貫してサポートします。

大切なご自宅とご家族の未来を守るため、まずは一歩踏み出して、私たちにご相談ください。あなたの再出発に向けて、事情を丁寧に伺い、可能な限りのサポートに努めます。債務整理には様々な方法がありますので、まずは債務整理手続きの全体像を把握することから始めるのも良いでしょう。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

個人再生で車は残せる?再生委員が教える査定と清算価値の罠

【結論】個人再生であなたの車がどうなるか|3つの重要ポイント

北九州・遠賀・行橋エリアにお住まいの方にとって、車は単なる移動手段ではなく、通勤や家族の送迎に欠かせない生活必需品だと思います。個人再生を考えたとき、「車だけは手放したくない」と切実に願うのは当然のことです。

かつて福岡地方裁判所小倉支部で個人再生委員として多くの案件を審査してきた経験から、まず結論からお伝えします。あなたの車がどうなるかは、主に以下の3つのポイントで決まります。

- ローン完済済みの車は、原則として手元に残せます。ただし、その車の価値(査定額)が、あなたが今後3年間で返済していく総額に影響を与える「清算価値」という重要な資産として扱われます。

- ローン支払い中の車は、原則として引き揚げられる可能性が高いです。これは「所有権留保」という仕組みにより、ローンを完済するまで車の所有権が信販会社やディーラーにあるためです。しかし、絶対に手放さなければならない訳ではなく、残すための例外的な方法も存在します。

- 車の査定額が、あなたの返済額を左右します。特に注意すべきは「清算価値保障の原則」です。これは、あなたが所有する財産の合計額以上は返済しなければならないというルールです。つまり、車の査定額が高ければ高いほど、毎月の返済額が増えてしまう可能性があるのです。

この記事では、これらのポイントを一つひとつ、再生委員としての実務経験を交えながら詳しく解説していきます。個人再生には様々な手続きがありますが、債務整理全体でどのような選択肢があるかについては、自己破産・個人再生・任意整理の違い(関連記事)で体系的に解説していますので、併せてご覧ください。

【状況別】個人再生で車がどうなるか?ローン有無が運命の分かれ道

個人再生手続きにおいて、あなたの愛車がどうなるかを左右する最大の分岐点は、「自動車ローンの支払いが終わっているかどうか」です。それぞれのケースについて、具体的に見ていきましょう。

ローン完済済みの車:原則残せるが「資産」として扱われる

すでにローンを完済し、車検証上の所有者名義がご自身になっている場合、その車はあなたの「資産」です。そのため、個人再生手続きをしたからといって、原則として手放す必要はありません。

ただし、ここで安心してはいけません。手元に残せる一方で、その車はあなたの「財産」としてカウントされ、後の返済計画に大きく影響してきます。これが、後ほど詳しく解説する「清算価値」の問題です。個人再生では、所有している財産を守りながら手続きを進めることができますが、その価値が返済額の基準になるのです。

つまり、「車は残せるけれど、その価値によっては返済額が増える可能性がある」ということを覚えておく必要があります。

ローン支払い中の車:原則「所有権留保」で引き揚げ対象に

一方、まだ自動車ローンを支払っている最中の車は、残念ながら原則として引き揚げの対象となります。

その理由は、ローン契約における「所有権留保」という仕組みにあります。これは、あなたがローンを完済するまでの間、車の所有権はローン会社(信販会社やディーラー)に確保(留保)されている、という契約です。車検証の所有者欄が、あなた自身の名前ではなく、ローン会社やディーラー名義になっているはずです。

弁護士があなたからの依頼を受け、各債権者に対して「受任通知」という手紙を送付すると、債権者からの取り立ては止まります。ただし、個人再生の手続に入ることで当初契約どおりの返済を継続できなくなったと扱われ、所有権留保がある場合は、ローン会社が契約に基づいて車の引き揚げを求めることが多いです。具体的には、ローン会社から連絡があり、車の引き渡し日時や場所について調整し、業者が引き取りに来るという流れになります。

この原則を知らずに手続きを進めようとすると、「突然車がなくなる」という事態に陥りかねません。そうなる前に、専門家へ相談することが重要です。

再生委員はここを見る!「清算価値」と「車の査定」の致命的な落とし穴

当事務所の弁護士は、裁判所から選任され、申立人が提出した再生計画案が法律のルールに則っているかを審査する「個人再生委員」という役職を務めています。その経験上、車の査定額の評価は、個人再生の返済計画に大きく影響し得る重要なポイントの一つだと考えています。

申立人の方が提出された書類を審査する側として、私たちは特に「車の価値」を厳しくチェックします。なぜなら、それが手続き全体の公平性を担保する「清算価値」に直結するからです。ここでは、その審査側の視点から、絶対に知っておくべき「査定の落とし穴」について解説します。

「清算価値保障の原則」とは?査定額10万円UPで返済額が増える罠

個人再生には、「清算価値保障の原則」という大原則があります。これは非常に重要なので、ぜひ覚えてください。

簡単に言えば、「もし自己破産した場合に債権者に配当されるであろう金額(=あなたが持っている財産の総額)以上は、個人再生においても最低限返済しなければならない」というルールです。

例えば、預貯金や保険の解約返戻金など、あなたの財産の合計が50万円だったとします。そして、ローン完済済みの車の査定額が50万円だった場合、あなたの清算価値は合計100万円です。個人再生では、返済総額は「最低弁済額(債務総額に応じた法定の基準額)」と「清算価値」のいずれか高い方が基準になります。このケースでは清算価値と圧縮後の返済額が同額であるため、100万円を支払うことになります。

しかし、もし車の査定額が60万円だったらどうでしょう。財産の合計は110万円になります。この場合、返済総額は110万円となります。たった10万円査定額が上がっただけで、3年間(36回払い)の総返済額も10万円増えてしまうのです。

このように、車の査定額はあなたの返済計画にダイレクトに影響します。安易な査定は、将来のあなたの首を絞めることになりかねません。

査定書は1社でいい?福岡地裁小倉支部の実務運用

まずはじめに、福岡地方裁判所小倉支部の運用としては、初年度登録から5年が経過している自動車については、原則として価値がゼロであるとされているため、査定書を提出する必要はありません。ただし、外車やハイブリッド車の場合など事案によって異なりますので、弁護士にご確認ください。

では、査定書の提出が必要となったとき、その重要な査定書は、何社から取ればよいのでしょうか。インターネット上では「2社以上必要」といった情報も見られますが、福岡地方裁判所小倉支部の実務においては、必ずしも複数社からの査定書が必須というわけではありません。

もちろん、複数取得して客観性を示すに越したことはありませんが、まずは信頼できる中古車買取業者1社に査定を依頼し、その査定書を提出することで手続きを進めるのが一般的です。ただし、その査定額が市場価格と比べて明らかに不相当な場合は、裁判所や個人再生委員から追加の査定書を求められる可能性があります。

【再生委員の経験談】安すぎる査定は修正を求められる可能性があります

ここで、私の個人再生委員としての経験をお話しします。ある申立てで、人気のミニバンの査定書が提出されましたが、その査定額が相場に比べて不自然に安いものでした。

「何かおかしい」と感じた私は、インターネットの中古車情報サイトを複数調査しました。すると、同じ車種、年式、走行距離の車が、提出された査定額よりも数十万円も高い価格で多数取引されていることが判明したのです。

私はすぐに申立人代理人の弁護士に連絡し、「この査定額では清算価値の公平性を担保できません。市場価格を反映した査定書を再提出するか、清算価値をこちらの調査に基づいた金額に修正してください」と指示しました。結果的に、申立人は清算価値を増額修正し、それに伴い返済総額も上がることになりました。

この経験から言えるのは、安すぎる査定でごまかそうとしても、審査する側は見抜く可能性があるということです。不適切な査定は、手続きを遅らせるだけでなく、最悪の場合、再生計画が認められないリスクすら生じさせます。専門家と共に、正直かつ適正な手続きを進めることが、結果的にあなたのためになるのです。小規模個人再生の手続きを円滑に進めるためにも、この点は非常に重要です。

ローン中の車でも残したい!北九州エリアで可能な現実的な選択肢

毎日のお仕事やご家族のことで車が絶対に必要だという切実なご事情は、車社会である北九州・遠賀・行橋エリアで活動する私たち弁護士が、誰よりも理解しているつもりです。

原則として引き揚げられてしまうローン中の車ですが、絶対に諦めなければならないわけではありません。ここでは、厳しい条件ながらも、例外的に車を手元に残せる可能性のある現実的な方法を2つご紹介します。

親族の協力が得られるなら「第三者弁済」

一つ目の方法は、ご両親やご兄弟など、親族に協力してもらい、残っている自動車ローンを一括で支払ってもらう「第三者弁済」という方法です。

ローンが完済されれば、車の所有権はローン会社からあなたに移転します。これにより、車は引き揚げを免れ、あなたの資産として手元に残すことができます。

「特定のローンだけ返済するのは不公平(偏頗弁済)ではないか?」と心配されるかもしれませんが、あなた自身のお金ではなく、第三者である親族のお金で返済するため、原則として偏頗弁済にはあたりません。ただし、協力してくれる親族を見つけることの難しさや、資金の出所について裁判所に説明を求められる可能性など、クリアすべきハードルは存在します。手続きを進める際には、ご家族への影響も考慮し、慎重に検討する必要があります。

事業に不可欠なら「別除権協定」の交渉

二つ目の方法は、「別除権協定」を結ぶというものです。これは、ローン会社との交渉により、個人再生の手続きとは別に自動車ローンだけは支払い続けることを裁判所に認めてもらう特別な合意です。

ただし、この方法が認められるのは、極めて限定的なケースです。例えば、その車がなければ運送業などの個人事業が成り立たず、収入が途絶えて再生計画自体が遂行できなくなる、といった場合です。単に「通勤で使うから」という理由だけでは、裁判所の許可を得るのは非常に困難です。ローン会社と裁判所の両方を納得させるだけの、事業への不可欠性を客観的に証明する必要があります。

個人再生と車の疑問を解消!弁護士が答えるQ&A

ここでは、個人再生と車に関して、ご相談者様からよく寄せられる質問にお答えします。

Q. 車のローンだけ払い続けて、他の借金を個人再生できますか?

A. できません。

個人再生を含む債務整理手続きには、「債権者平等の原則」という大原則があります。これは、すべての債権者を公平に扱わなければならないというルールです。特定の債権者(この場合は自動車ローン会社)だけを優先して返済する行為は「偏頗弁済(へんぱべんさい)」と呼ばれ、個人再生では清算価値への上乗せが必要になったり、事情によっては再生計画が不認可となったり手続が廃止されたりするおそれがあります。もし発覚すれば、再生計画が不認可となり、最悪の場合、自己破産を選択せざるを得なくなる可能性もあります。自己判断で支払いを続けるのは非常に危険です。

Q. 古い軽自動車でも査定書は必要ですか?

A. 福岡地裁小倉支部の運用では、必要ありません。

福岡地方裁判所小倉支部においては、初年度登録から5年が経過している自動車については、原則として価値がゼロであるとされているため、査定書を提出する必要はありません。ただし、外車やハイブリッド車の場合など事案によって異なりますので、弁護士にご確認ください。

Q. 家族名義の車は個人再生に影響しますか?

A. 原則として影響しません。

個人再生は、あくまで申立人個人の財産と負債を整理する手続きです。そのため、ご主人や奥様、親名義の車は、手続きの対象外であり、引き揚げられたり、清算価値に計上されたりすることはありません。

ただし、再生委員がチェックするポイントとして、「名義は家族だが、購入資金は全額申立人が負担し、実質的に申立人だけが使用している」といったケースが挙げられます。このような場合、形式的には家族名義でも、実質的には申立人の財産(名義貸し)と判断され、清算価値に含めるよう指示される可能性もゼロではありません。手続きをご家族に内緒で進めたい場合でも、財産関係は正確に申告する必要があります。

まとめ:車の査定額があなたの返済額を左右します。まずは専門家へご相談を

個人再生で車を残せるかどうかは、ローンが残っているか否かが大きな分かれ道です。そして、たとえローン完済済みの車を残せたとしても、その自動車の年式や車種、査定額が、今後のあなたの生活を左右する返済計画の根幹をなすということを、ご理解いただけたかと思います。

不適切な査定は、あなたの返済負担を不必要に重くしたり、手続きそのものを頓挫させたりするリスクをはらんでいます。個人再生委員として、申立書を審査する側から数多くの事案を見てきた当事務所だからこそ、裁判所が納得する適正な評価額を見極め、あなたの状況に合わせた最適な再生計画を立てるお手伝いができます。

平井・柏﨑法律事務所では、「あなたの車の価値が、再生計画にどう影響するのか」を具体的にシミュレーションし、見通しをお伝えする初回無料相談を実施しています。一人で悩まず、まずは専門家である私たちにご相談ください。

事務所は小倉駅徒歩5分、近隣に駐車場もございますので、お車でもお越しいただきやすい環境です。あなたからのご連絡を、心よりお待ちしております。

公務員・会社員の個人再生については公務員・会社員の個人再生に関する関連記事

個人再生の費用の詳細は個人再生の費用に関する関連記事

まず今の借金がいくら減るか知りたい方は借金減額の目安が分かる関連記事

平井・柏﨑法律事務所

電話番号: 093-482-3680

アクセス: 北九州市小倉北区米町1-2-22 小倉NSビル4階(小倉駅徒歩5分)

無料相談のご予約はお電話(093-482-3680)にて承ります。

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。

ギャンブルでの自己破産|管財人は通帳のココを見る【北九州】

【結論】管財人は通帳の「不自然な入出金」を全て洗い出します

当事務所の弁護士は、裁判所から選任され、破産される方の財産調査を行う「破産管財人」としての経験も豊富にございます。

その経験から、この記事にたどり着いたあなたに、まず結論からお伝えします。

- 結論①:破産管財人は、あなたの通帳の「使途不明な現金引き出し」と「不自然な送金履歴」を徹底的に調査します。「これくらいバレないだろう」という甘い考えは通用しません。

- 結論②:ギャンブルの事実を隠したり、嘘をついたりすれば、免責が認められない可能性が高まります(免責不許可)。

- 結論③:しかし、正直に事実を話し、誠実な態度で手続きに臨むことで、「裁量免責」により免責が認められる可能性があります。

ギャンブルでの自己破産、甘い考えは通用しません

「ギャンブルで作った借金だけど、なんとか隠して自己破産できないだろうか…」「管財人には、生活費だと説明すれば誤魔化せるかもしれない…」

もしあなたが少しでもそうお考えなら、その認識は非常に危険です。私たちは「調査する側」の人間として、これまで数多くの通帳を見てきました。どこにギャンブルの痕跡が隠れているか、手に取るように分かります。

この記事では、当事務所の弁護士が管財人として実際にどのような視点で通帳を調査しているのか、その生々しい実態をお話しします。

正直に話せば「裁量免責」で免責が認められる可能性があります

厳しい現実をお伝えしましたが、絶望する必要は全くありません。むしろ、この記事を読んだあなたは幸運です。なぜなら、正しい道筋を知ることができるからです。

ギャンブルは、法律上、自己破産が認められない「免責不許可事由」に該当します。しかし、裁判所が様々な事情を考慮して、特別に免責を許可する「裁量免責」という制度があります。そして実務上、北九州(福岡地裁小倉支部)でも、事案の内容や手続への協力度合い等を踏まえて裁量免責が認められることがあります。

この記事は、あなたを脅すためのものではありません。あなたが最悪の選択を避け、人生を再スタートさせるために、当事務所の弁護士が持つ全ての知識と経験をお伝えするものです。自己破産の全体像については、免責不許可事由と裁量免責の解説の記事で体系的に解説していますので、併せてご覧ください。

ギャンブルの借金、一人で悩んでいませんか?

管財人経験のある弁護士が、あなたの再スタートを全力でサポートします。

初回相談は無料です。まずはお気軽にご状況をお聞かせください。

今すぐ無料相談を予約する

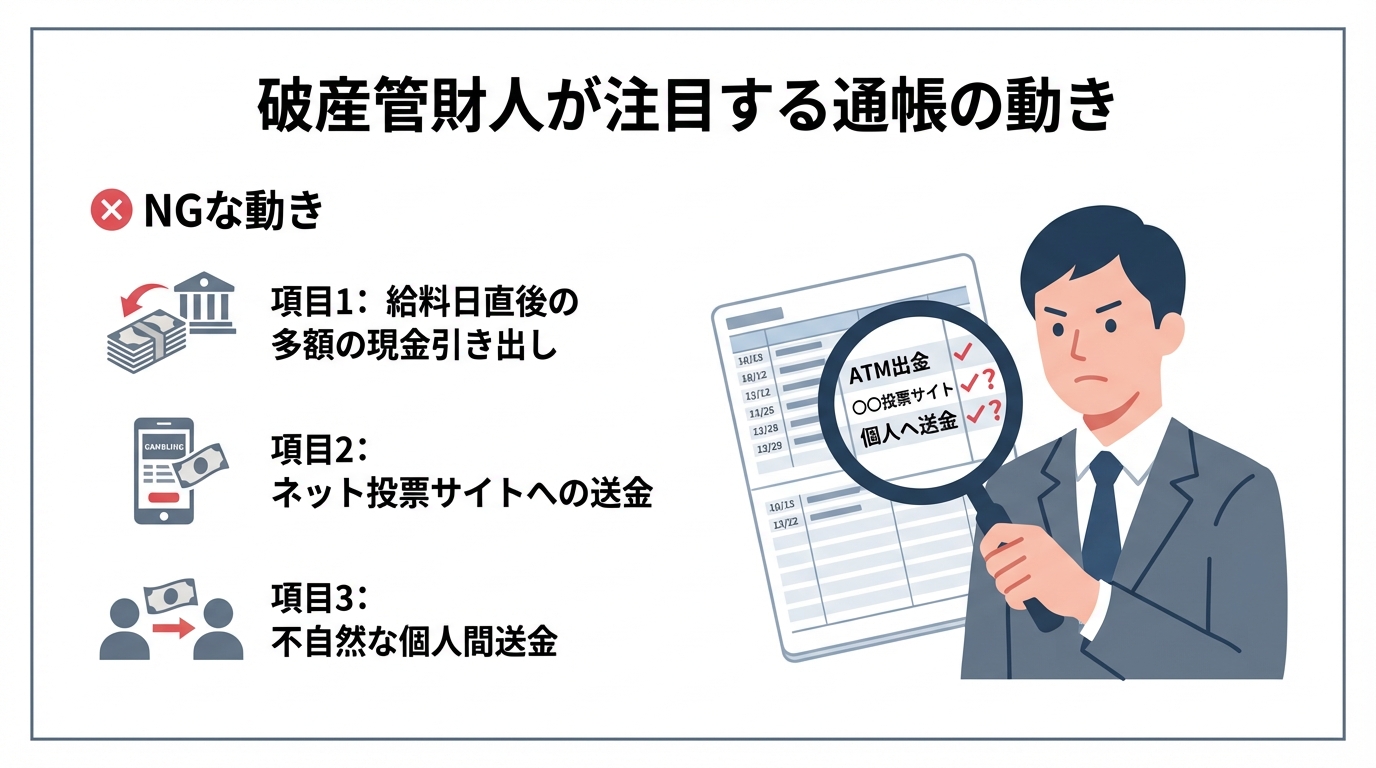

破産管財人は通帳の「この動き」を見逃さない【調査の具体例】

ここからは、この記事の核心部分です。当事務所の弁護士が破産管財人として、あなたの通帳のどこを、どのように見ているのか。その具体的なチェックポイントを解説します。「調査される側」ではなく「調査する側」の視点を知ることで、「隠し通すのは不可能だ」とご理解いただけるはずです。

当事務所の弁護士は、福岡地方裁判所小倉支部より選任される「破産管財人」として、数多くの破産者の通帳や家計状況を実際に調査・監査してきた実務経験を有します。

特に、ギャンブル(パチンコ、競馬、競艇など)や浪費が原因の自己破産において、どのような場合に免責が認められ、どのような場合に認められないのか、その境界線を熟知しています。小倉競馬場や若松競艇場、芦屋競艇場などが所在する北九州エリアの地域特性を踏まえた、現場の実務知識に基づき解説します。

給料日直後の「使途不明な現金引き出し」

最も典型的で、我々が最初に注目するポイントです。給料が振り込まれた直後に、ATMで数万円単位の現金が複数回にわたって引き出されている。これは非常に不自然な動きです。

もちろん、あなたは「生活費です」と説明するでしょう。しかし、私たちは提出された家計簿と照らし合わせます。家計簿上の支出と、引き出された現金の額に大きな乖離があれば、「この使途不明金は何ですか?具体的に何に、いつ、いくら使ったか説明してください」と追及します。レシートや領収書がなければ、その説明は極めて困難です。この時点で、多くの方がギャンブルへの使用を認めざるを得なくなります。

ネットバンクや公営競技サイトへの送金履歴

現代のギャンブルは、現金だけではありません。むしろ、オンラインでの取引履歴は、言い逃れのできない鉄壁の証拠となります。

- JRA即PAT、オッズパーク、SPAT4

- ボートレース公式サイト、競輪公式サイト

- 各種オンラインカジノへの入金代行業者への振込

これらのサイトへの入金履歴が通帳に残っていれば、それはギャンブルをしていた動かぬ証拠です。ネット銀行やスマホ決済アプリの履歴も当然、調査対象となります。「この口座は申告しなくてもバレないだろう」という考えは通用しません。

個人名への送金・PayPay送金(財産隠しの疑い)

自己破産手続きの直前に、友人や家族など、特定の個人に対して不自然な送金履歴がないかも厳しくチェックします。これは、自分の財産を他人の口座に移して隠そうとする財産隠しを疑うためです。

近年では、銀行振込だけでなく、PayPayなどのスマホ決済アプリ間での送金も調査の対象です。もし財産隠しが発覚した場合、それは単なるギャンブルよりもはるかに悪質な行為とみなされ、免責が認められる可能性は限りなくゼロに近くなります。

なぜバレる?「隠す」が自己破産で最悪の選択である理由

「それでも、うまくやれば隠し通せるのでは?」と思う気持ちも分かります。しかし、それがなぜ絶対に不可能なのか、そしてなぜ最悪の選択なのかを、法的な根拠をもとに説明します。

管財人には銀行照会など強力な調査権限がある

破産管財人は、提出資料の確認に加え、必要に応じて関係先(金融機関等)への照会を行うなどして、財産状況や取引内容を調査します。

これにより、あなたが申告しなかった隠し口座や、解約したはずの口座の過去の取引履歴も、全て管財人の知るところとなります。あなたが「隠した」と思っている情報は、管財人にとっては「調査すれば分かる」情報でしかないのです。

虚偽説明は「免責不許可事由」に直結する

自己破産において、裁判所が最も重視するのは「誠実さ」です。

ギャンブルをしてしまったこと自体は、もちろん反省すべき点です。しかし、それ以上に悪質なのは、その事実について「嘘をつく」という行為です。破産管財人や裁判所に対して虚偽の説明をすることは、それ自体が極めて重い免責不許可事由(破産法252条1項8号)に該当します。

皮肉なことに、「正直に話していれば裁量免責で助かったはずなのに、嘘をついたせいで免責不許可になってしまった」というケースは、決して少なくありません。「隠す」という選択は、自ら人生再建の道を閉ざす最悪の一手なのです。

(参考:e-Gov法令検索|破産法)

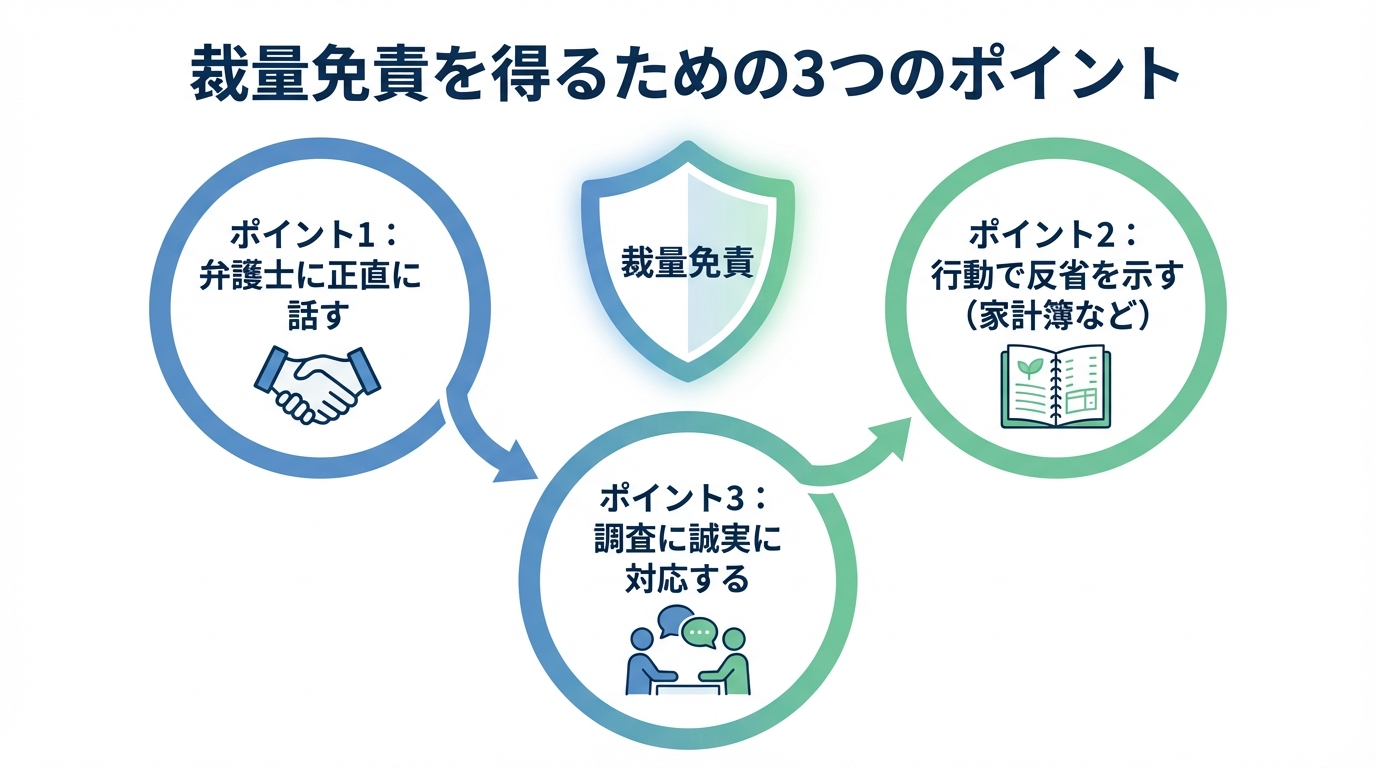

【北九州の実務】裁量免責を得るための3つの重要ポイント

では、どうすればギャンブルが原因の借金でも自己破産を成功させ、人生をリセットできるのでしょうか。ここからは、福岡地裁小倉支部の実務運用を踏まえた、裁量免責を得るための具体的な3つのポイントを解説します。これは、教科書的な知識ではなく、当事務所の弁護士が管財人として現場で見聞きしてきた実践的なアドバイスです。

「裁量免責」の運用では、特に①申立てに至る経緯の正直な申告、②手続き中の家計管理の改善、③管財人への誠実な協力姿勢が重視される傾向にあります。それは福岡地裁小倉支部も同様です。当事務所では、これらのポイントを押さえ、管財人や裁判所に反省の意が的確に伝わるよう、申立書類の作成から面談の準備まで、依頼者に寄り添いながら徹底的にサポートします。

ポイント1:弁護士に全てを正直に話す

これが全ての始まりであり、最も重要なポイントです。弁護士は、あなたの絶対的な味方です。私たちに嘘をつくメリットは何一つありません。むしろ、あなたにとって不利だと思われる情報(ギャンブルの具体的な内容、金額、隠していた借金など)こそ、私たちが最善の対策を立てるための最も重要な材料になります。

「私たちは管財人として調査する立場でもあるので、どこが問題になり、管財人から何を質問されるか事前に分かります。だからこそ、先回りして万全の準備ができるのです。」

これは、当事務所が大切にしているサポートの一つです。

ポイント2:真摯な反省を「行動」で示す(家計簿・反省文)

「反省しています」と口で言うのは簡単です。裁判所や管財人が見ているのは、その反省が具体的な「行動」に表れているかです。

特に、福岡地裁小倉支部の実務では、日々の家計簿を正確につけることが、生活再建への意欲を示す重要な証拠として扱われます。収入と支出をきちんと管理し、二度と借金に頼らない生活を送る姿勢を見せることが大切です。また、なぜギャンブルにのめり込んでしまったのか、今後どのように更生していくのかを自分の言葉で綴った反省文も、非常に重要な意味を持ちます。生活費の管理は、経済的更生の第一歩です。

ポイント3:管財人との面談・調査に誠実に対応する

自己破産手続きが始まると、破産管財人との面談が行われます。管財人はあなたを罰するためにいるのではありません。あなたの財産状況を調査し、債権者に公平に配当し、そして何より、あなたが経済的に更生する資格があるかを見極めるのが役割です。

面談では、借金の経緯や現在の生活について厳しい質問をされることもあるでしょう。しかし、そこで言い訳をしたり、嘘をついたりしてはいけません。たとえ耳の痛いことであっても、正直に事実を認め、反省の態度を示すことが、最終的にあなたの利益に繋がるのです。

ギャンブルでの自己破産に関するよくあるご質問(Q&A)

最後に、ギャンブルが原因の自己破産について、ご相談者様からよく寄せられる質問にお答えします。

Q. パチンコや競馬の借金でも本当に免責されますか?

A. はい、大半のケースで裁量免責が認められます。

特に福岡地裁小倉支部では、ギャンブルが原因であっても、正直に申告し、手続き中に真摯な反省の態度(家計簿の作成など)を示せば、免責を認める運用が定着しています。借金の理由がギャンブルだからといって、自己破産を諦める必要は全くありません。

Q. 管財人に通帳を見せないことはできますか?

A. できません。

自己破産の申立てでは、裁判所から預貯金通帳(写し)等の提出を求められるのが通常です。提出を拒否したり、一部の口座を隠したりすれば、それ自体が免責不許可事由となります。通帳(写し)や取引明細は、申立前の一定期間(目安として1~2年分程度。裁判所により異なります)の提出を求められることが多く、疑わしい点があれば追加資料の提出や説明を求められることもあります。全ての口座情報を正直に開示してください。その他の自己破産のよくあるご質問も参考にしてください。

Q. 家族にギャンブルの事実を内緒で手続きできますか?

A. 慎重に進めることは可能ですが、完全に隠し通すのは難しい場合があります。

特に同居のご家族がいる場合、家計全体の収支状況を裁判所に説明する必要があるため、ご家族の協力が不可欠になるケースが多いです。しかし、ご状況に応じて、できる限りご家族に知られずに手続きを進める方法を一緒に考えます。まずは一度、ご相談ください。詳しくは家族(同居者)に債務整理のことを知られたくない方へのページもご覧ください。

北九州でギャンブルの借金にお悩みなら、管財人経験のある弁護士へ

この記事を通じて、破産管財人がいかに厳しい視点で通帳を調査するか、そして、嘘や隠し事がどれほど致命的な結果を招くかをご理解いただけたかと思います。

同時に、正直に全てを打ち明け、誠実に手続きに臨めば、ギャンブルが原因の借金であっても、自己破産によって人生をやり直す道は決して閉ざされていないこともお分かりいただけたはずです。

私たち平井・柏﨑法律事務所は、北九州市小倉を拠点に、遠賀郡や行橋市など、周辺地域からも多くのご相談をいただいております。「調査する側」の視点を熟知しているからこそできる、的確で実践的なアドバイスがあります。どこが問題になるかを事前に把握し、万全の対策を講じることで、あなたの不安を安心に変えるお手伝いができます。

一人で悩まず、まずは無料相談で再スタートの一歩を

厳しい現実を知り、かえって不安が大きくなったかもしれません。しかし、それは解決に向けた正しい第一歩です。一人で抱え込んでいるだけでは、何も始まりません。

当事務所では、初回のご相談を60分無料でお受けしています。ご相談いただいたからといって、無理に依頼を勧めることは決してありません。まずはあなたの状況を整理し、どのような解決策があるのかを知るだけでも、気持ちが楽になるはずです。

お電話、メール、LINE、いずれの方法でもご予約いただけます。勇気を出して、再スタートへの一歩を踏み出してみませんか。私たちが、その一歩を全力でサポートします。

今すぐ、未来を変えるための行動を。

督促の電話におびえる日々から解放されましょう。

管財人経験のある弁護士が、あなたに最適な解決策をご提案します。

無料相談のご予約はこちら

北九州・小倉の法律事務所「平井・柏﨑法律事務所」で、暮らしに寄り添った法的サポートを行っています。債務整理、離婚問題や不倫慰謝料請求、交通事故など、身近な悩みに丁寧に耳を傾け、安心できる解決を目指しています。小倉駅から徒歩5分、アクセスも便利。地域のみなさまが気軽に相談できる場所でありたいと考えています。